ANAS OUAHABI1

1 Docteur en droit public économique, Université Moulay Ismail, FSJES-Meknès, Maroc

Email :anasouahabi@gmail.com

HNSJ, 2022, 3(9); https://doi.org/10.53796/hnsj3915

Publié le 01/09/2022 Accepté le 15/08/2022

Résumé

La participation des groupes d’intérêt dans l’élaboration des politiques publiques économiques, est devenu une pratique courante, ils contribuent dans le cadre du processus d’élaboration des lois qui concernent l’action économique. A cet égard, le processus décisionnel n’est pas un simple processus, mais plutôt un processus dynamique complexe impliquant une série d’actions, de variétés des acteurs gouvernementaux et non gouvernementaux, ayant des intérêts différents. Notre objectif dans cet article, est de relier les efforts des groupes d’intérêt aux résultats des décisions publiques. Dans ce sens, pour analyser la façon dont les groupes d’intérêt, cherchent à influencer le processus de décision fiscale, on a examiné en particulier le rôle du lobbying, pendant le processus de formulation du projet de loi des finances (PLF). D’une part, existe-t-il ou pas ? et d’autre part, jusqu’à quel point il influence la politique fiscale ? Pour apporter des réponses, nous nous appuyons dans cette recherche sur une étude quantitative, afin d’exploiter les données compilées à partir des soumissions du PLF de 2020, des réunions et des séminaires sur la politique fiscale. Cet article sera organisé comme suit :au début, on va étudier le cadre conceptuel des groupes et de la CGEM (I). Ensuite, il conviendra d’analyser le rôle des acteurs étatique et des groupes d’intérêt dans l’élaboration des politiques fiscales au Maroc (II). En somme, la politique fiscale implique non seulement les agents publics en tant qu’acteurs des politiques publiques, mais également les groupes d’intérêt qui jouent un rôle actif dans l’élaboration de la décision fiscale.

Mots Clés: groupes d’intérêt, CGEM, politique fiscale, lobbying, acteurs étatiques.

عنوان البحث

تأثير جماعات المصالح على السياسة الضريبية في المغرب: دراسة لقانون المالية لسنة 2020

أنس وهابي1

1 1 دكتوراه في القانون الاقتصادي العام، جامعة مولاي إسماعيل، مكناس، المغرب

بريد إلكتروني: anasouahabi@gmail.com

HNSJ, 2022, 3(9); https://doi.org/10.53796/hnsj3915

تاريخ النشر: 01/09/2022م تاريخ القبول: 15/08/2022م

المستخلص

أصبحت مشاركة جماعات المصالح في تطوير السياسات الاقتصادية ممارسة شائعة، حيث تساهم في عملية صياغة القوانين المتعلقة بالمجال الاقتصادي. في هذا الصدد، فإن عملية صنع القرار ليست عملية بسيطة، بل عملية ديناميكية معقدة تنطوي على سلسلة من الإجراءات، من مختلف الجهات الفاعلة الحكومية وغير الحكومية. هدفنا في هذه المقالة هو ربط تأثير مجموعات المصالح بنتائج القرارات العامة. في هذا الإطار، لتحليل الطريقة التي تسعى بها جماعات المصالح للتأثير على عملية اتخاذ القرار الضريبي، درسنا على وجه الخصوص دور الضغط، أثناء عملية إعداد قانون المالية. من جهة، هل لمجموعات المصالح تأثير على القرار الضريبي؟ و من جهة أخرى، إن كان هناك تأثير فما مدى فاعليته على سن سياسة ضريبية لصالح القطاع الخاص؟

لتقديم إجابات، نعتمد في هذا البحث على دراسة كمية، من أجل استغلال البيانات التي قمنا بجمعها، و تخص التقارير حول إعداد قانون المالية لعام 2020، بالإضافة إلى الاجتماعات والندوات حول السياسة الضريبية. سيتم تنظيم هذه المقالة على النحو التالي: في البداية سوف ندرس الإطار المفاهيمي لجماعات المصالح، مع التركيز على الكونفدرالية العامة للمقاولات بالمغرب (1)، بعد ذلك ، سنقوم بتحليل دور الفاعلين الحكوميين وجماعات المصالح في صناعة السياسة الضريبية في المغرب (2). باختصار ، لا يقتصر إعداد السياسة الضريبية على المسؤولين الحكوميين كجهات فاعلة في السياسة العامة فحسب ، بل يشمل أيضًا مجموعات المصالح التي تلعب دورًا نشطًا في صنع القرار الضريبي.

الكلمات المفتاحية: جماعات المصالح، الكونفدرالية العامة للمقاولات بالمغرب، السياسة الضريبية، ممارسة الضغط، الفاعلون الحكوميون

INTRODUCTION

Généralement, quand il s’agit d’étudier les groupes d’intérêt, on s’exprime la plupart du temps en recourant aux outils et actions de ces derniers. Le groupe d’intérêt est avant tout un groupe. En effet, le « groupe d’intérêt au sens weberien de Verband, c’est une organisation structurée, présentant des formes d’encadrement des comportements collectifs et des dirigeants, s’intégrant à des relations sociales externes[1] ». De manière générale, Thomas. T les définit comme des associations ou des fédérations, généralement organisées formellement, qui tentent d’influencer l’action publique. [2]. Selon Wilson. D « les groupes d’intérêt sont des organisations qui ont une certaine autonomie vis-à-vis du gouvernement et des partis politiques et qui cherchent à influencer les politiques publiques ».[3]

Les spécialistes des politiques, soutiennent que la politique publique est mieux conçue en termes de processus (Anderson)[4]. En effet, les décisions publiques fiscales ne sont pas des actions qui se limitent à un seul niveau d’organisation au sommet, mais plutôt des actions en constante évolution. Ce processus implique la concertation, la négociation et l’adaptation de nombreux intérêts différents, ce qui lui donne finalement une saveur politique. Ces interactions politiques se produisent pendant l’élaboration de la loi de finance, où les décisions sont prises, les politiques sont formulés et mis en œuvre. Ainsi, le processus décisionnel n’est pas un simple processus, mais plutôt un processus dynamique complexe impliquant une série d’actions, de variétés des acteurs gouvernementaux et non gouvernementaux, ayant des intérêts différents. Notre objectif est de relier l’effort des groupes d’intérêt aux résultats – sous forme de lois – et d’évaluer si ceux-ci ont conduit à l’adoption de LOF et des lois en faveur de ces groupes.

Dans ce sens, pour analyser la façon dont les groupes d’intérêt, cherchent à influencer le processus de décision fiscale, on a examiné en particulier le rôle du lobbying – par le biais de soumissions de propositions direct et indirect sur la politique fiscale -, pendant le processus de formulation du projet de loi des finances (PLF). D’une part, existe-t-il ou pas ? et d’autre part, jusqu’à quel point il influence la LOF ? Pour cela, on opte pour la méthodologie du sociologue, qui nous permis d’analyser la manière dont les groupes d’intérêt économique, ont utilisé le processus d’élaboration de la LOF, afin d’influencer la politique fiscale. En ce sens, on adopte l’approche quantitative pour exploiter les données compilées à partir des soumissions de PLF pour 2020, des réunions et des séminaires sur la politique fiscale, qui sont publiées par le MEFRA et la CGEM, ainsi que les débats parlementaires sur le PLF et les informations issues des travaux des comités et groupes parlementaires. Ces informations sont complétées par les rapports sur les amendements des groupes parlementaires sur le PLF. À cette fin, une première section est présentée pour présenter brièvement l’état de la littérature sur les groupes d’intérêt et par conséquent la CGEM. La section suivante présentera les résultats de la recherche et de la discussion, qui éclaireront les conclusions de l’article.

1- La théorie des groupes et la place de la CGEM dans le nouvel ordre social :

Deux thématiques majeures peuvent être étudier. La première concerne une réflexion autour de la nature du rapport entre État et groupes d’intérêt (1-1). La seconde relève de l’étude des acteurs économiques représentés par la CGEM

(1-2).

1-1. Les groupes d’intérêt : concept et répertoire d’action

On s’interroge sur le concept de la théorie des groupes (1-1-1), ensuite on précise les différentes actions des groupes d’intérêt (1-1-2).

1-1-1. L’origine et le concept des groupes d’intérêt

Les groupes d’intérêt renvoient à une catégorie large intégrant toute « entité qui cherche à représenter les intérêts d’une section spécifique de la société dans l’espace public », il s’agit d’un « acteur qui cherche à influencer non seulement les pouvoirs politiques, mais également d’autres groupes ou l’opinion publique plus générale ». Quant aux groupes de pression, ils sont une espèce du genre des groupes d’intérêt ; ils constituent une « organisation constituée qui cherche à influencer les pouvoirs politiques dans un sens favorable à son intérêt ». En outre, les lobbyistes ne désignent pas seulement, des groupes d’intérêt mais se présentent comme une « organisation commerciale qui sert aux groupes comme moyen d’action ».[5] En effet, l’influence exercée par les groupes d’intérêt est traditionnellement cantonnée aux pouvoirs politiques. A cet égard, la définition la plus courte du lobbying ; c’est « l’action d’influence auprès des pouvoirs publics. C’est également une définition qui limite son objet à une seule cible, les pouvoirs publics. »[6], qui reste une action parmi d’autres des groupes d’intérêt.

En effet, David Truman a expliqué que les groupes d’intérêt formels émergeaient essentiellement comme moyen de mettre en ordre les relations internes entre les membres du groupe ou leurs relations avec d’autres groupes. En outre, l’organisation est fortement encouragée par les menaces pesant sur le bien-être des groupes, provenant soit d’autres groupes, soit de modifications de l’environnement socio-économique. Ainsi, la plupart des associations commerciales, des groupes professionnels et des organisations d’agriculteurs sont nés à la suite d’une interaction normale entre les personnes. Avec une préoccupation partagée et en réponse à des perturbations sociales, souvent dans le cycle économique. Cette explication est souvent appelée ainsi «théorie de l’ordre social et des perturbations de Truman».[7]

1-1-2. Le répertoire d’action des groupes d’intérêt

La représentation des intérêts connaît des grandes transformations depuis les années 80. Ces transformations peuvent s’analyser selon trois axes : celui du répertoire d’action (place croissante des experts et de l’expertise), celui de l’axe d’intervention auprès des pouvoirs publiques (renforcement des niveaux supranationaux) et celui du type d’interaction (des groupes d’intérêt de plus en plus autonome). En effet, la transformation des formes de l’action collective[8] permet aussi de mettre en évidence l’importance pour un groupe organisé, du choix du mode d’action auprès des autorités publiques sur la base d’un répertoire, fortement diversifié. Le tableau ci-dessous, nous permet de démontrer

l’importance des ressources pour chaque séquence de la politique publique[9]:

Tableau n° 1: les actions des groupes d’intérêt selon chaque séquence de politique publique

Source : Jean-Patrick Brady et Stéphane Paquin, Groupes d’intérêt et mouvements sociaux, éditions PUL, 2017. P 20

Par rapport aux ressources des groupes d’intérêt, le répertoire d’action constitue une manière de les mettre en valeur en vue d’influencer les décisions publiques. Par conséquent, La notion de répertoire d’action est définie comme un ensemble des « moyens établis que certains groupes utilisent afin d’avancer ou de défendre leurs intérêts. ». Un répertoire d’action s’exerce généralement sous la forme d’influence auprès des décideurs publics lors de la phase de mise sur agenda des problèmes publics, pendant l’élaboration de l’action publique et aussi pendant la mise en œuvre des politiques publiques.[10] De ce point de vue, « l’action des groupes d’intérêt suppose parfois l’existence de liens interpersonnels ou institutionnels qui alimentent une cogestion de fait de l’économie ».[11]

1-2. La CGEM et sa place dans le nouvel ordre social

L’article 12 de la nouvelle constitution de 2011 définit les organisations non gouvernementales comme des « associations de la société civile et les organisations non gouvernementales se constituent et exercent leurs activités en toute liberté, dans le respect de la Constitution et de la loi… Les associations intéressées à la chose publique, et les organisations non gouvernementales, contribuent, dans le cadre de la démocratie participative, à l’élaboration, la mise en œuvre et l’évaluation des décisions et des projets des institutions élues et des pouvoirs publics ». En effet, la CGEM est une association, elle est le représentant du secteur privé auprès des autorités publiques. Elle s’exprime au nom de ses membres (plus que 90 000 adhérents) directs et affiliés et veille à assurer un climat des affaires favorable pour le développement des entreprises. Depuis sa création en 1947, la Confédération Générale des Entreprises du Maroc assure la représentation et la promotion des entreprises membres agissant dans différents secteurs. Les actions de la CGEM sont fondées sur la crédibilité, l’efficacité et la solidarité envers ses membres. La CGEM défend les intérêts des entreprises du Maroc auprès des pouvoirs publics et des pouvoirs sociaux.[12] Son siège social central est à Casablanca, elle dispose également désormais de treize représentations régionales couvrant tout le territoire marocain y compris en plus d’une dédiée exclusivement aux Marocains Entrepreneurs du Monde (MEM) et d’une quinzaine de commissions. Actuellement, la CGEM fonctionne par le biais de ses onze commissions. En l’espace d’une soixantaine d’années, la CGEM s’est profondément transformée, elle est devenue une organisation installée prétendant représenter les intérêts du secteur privé[13]. Elle compte 33 Fédérations sectorielles couvrant l’ensemble de l’activité économique. Au-delà de cela, la CGEM à réformer ses structures organisationnelles et son mandat afin qu’il devienne plus démocratique pour être un organe suprême pour toutes les fédérations du secteur privé.

En ce qui concerne les ressources de la CGEM, elles sont constituées par, notamment[14]:

- les cotisations annuelles versées par les membres selon les barèmes fixés par le règlement intérieur (Le montant de la cotisation annuelle que l’entreprise ou le groupement d’intérêt économique membre aura à payer est fixé en fonction de la tranche du chiffre d’affaires réalisé au titre de l’année fiscale précédente. A ce montant correspond un nombre de voix qui est attribué au membre de cette catégorie) [15];

- les produits des prestations qu’elle dispense au profit de ses membres, ou des manifestations qu’elle organise, et tous produits financiers (ex : le Label Responsabilité Sociale de l’Entreprise de la Confédération, qui consacre le respect par les entreprises des principes de responsabilité sociale et de développement durable);

- les subventions et les dons publics ou privés (ex : Le Don de BAD (560.000$), pour encourager le développement des entreprises marocaines);

- le fonds de réserves, et généralement, toutes autres ressources autorisées par la loi.

2- Comment la CGEM contribue dans l’élaboration des politiques fiscales ?

La CGEM représente les intérêts du secteur privé, d’où l’importance des relations entre l’État et les groupes d’intérêt pour l’élaboration des politiques publiques économiques au Maroc (2-1), cette dernière utilise souvent le lobbying, pour influencer les décisions publiques fiscales (2-2).

2-1. Le rôle de la CGEM dans la fabrication de la politique fiscale

La loi 130-13 relative à la loi de finance et la constitution de 2011, ont permis la participation et la consultation active des acteurs non gouvernementaux dans la formulation, la prise de décisions publiques, le suivi et l’évaluation des politiques publiques et programmes gouvernementaux. A ce titre, le gouvernement a consulté la CGEM et d’autres groupes d’intérêt pendant la formulation de politique fiscale lors de l’élaboration de la LOF de 2020, à travers des réunions avec la CGEM, des séminaires sur le PLF et les assises nationales sur la fiscalité 2019. Toutefois, certains acteurs non gouvernementaux sont préoccupés et insatisfaits que le gouvernement n’ait pas pleinement adhéré à la mise en œuvre des recommandations des dernières assises nationales sur la fiscalité, car la LOF n’a pas montré de mesures systématiques en faveur des TPE à travers la réduction des taxes (IR, IS, TVA), comme prioritaire pour encourager les jeunes entrepreneurs. Ces préoccupations soulignent la nécessité de renforcer davantage la capacité des groupes d’intérêt à s’engager avec le gouvernement dans la préparation de la LOF ainsi que dans le suivi de l’adoption et l’exécution de la LOF afin de garantir que les politiques fiscales et programmes d’investissement en faveur des secteurs privés sont mis en œuvre en conséquence. A cet égard, dans le cadre de l’application des recommandations des dernières assises nationales sur la fiscalité à des décisions publiques fiscales. Le gouvernement a fait un pas en avant par l’élaboration d’une nouvelle loi-cadre relatif à la réforme fiscale, adopté en juillet 2021. Cette loi est le résultat d’une large concertation entre les groupes d’intérêt représentés par la CGEM et les décideurs publiques sur la politique fiscale. Cela ne signifie pas toutefois, que les acteurs non gouvernementaux ont une meilleure idée des programmes fiscaux économiquement et socialement optimaux que le gouvernement. Il est prévu qu’en fournissant, dans le cadre du processus de LOF, des arrangements formels par lesquels les groupes d’intérêt peuvent apporter des contributions sur les politiques fiscales. Il s’agit cependant d’une question empirique de savoir si les relations entre l’État et les groupes d’intérêt, en particulier le lobbying des acteurs non gouvernementaux améliorent les résultats de la politique fiscale au Maroc. Ce qui est encore plus évident, c’est le fait que l’amélioration des relations entre l’État et la CGEM est associée au taux de croissance économique, au taux de chômage, ainsi qu’à une augmentation de la productivité totale des facteurs des entreprises au Maroc. En outre, les relations entre l’État et les groupes d’intérêt, va améliorer les flux d’informations entre le gouvernement et le secteur privé, elle aide à résoudre les asymétries d’information et les échecs de coordination qui entraînent des échecs institutionnels et politiques. Dans ce contexte, les relations commerciales entre le Maroc et les autres pays devraient conduire à l’adoption de politiques de libre échange plus efficaces[16].

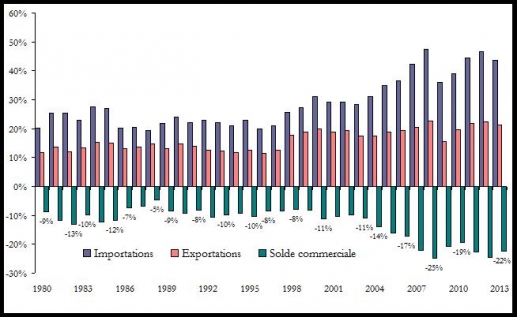

Graphique n°1: L’évolution de la balance commerciale au Maroc entre 1980 et 2013 (en%du PIB)

Source : Graphique élaboré à partir des données de l’Office des changes. Fouzi Mourji et Hicham Masmoudi., op. cit. P 927

A ce titre, le choix d’ouverture de l’économie marocaine s’est concrétisé par la signature d’un nombre important des ALE, bilatéraux ou multilatéraux. Ces accords de libres échanges stipulent des réductions tarifaires. Ainsi, le Maroc a conclu des accords avec l’U.E (2000), les U.S.A (2006), la Turquie (2006) et plusieurs pays arabes via l’Accord d’Agadir (2007). Toutefois, cet ensemble d’accords de libre-échange n’a pas permis de développer significativement les exportations marocaines. La balance commerciale reste déficitaire vis-à-vis de tous les partenaires signataires d’accord de libre-échange[17]. En effet, des décisions efficaces en matière de politique fiscale, à leur tour, peuvent améliorer la fourniture de biens et de services publics qui soutiennent la productivité des entreprises, par exemple, une infrastructure améliorée et des procédures administratives[18] rationalisées, améliorent l’environnement des affaires. Les relations entre l’État et la CGEM peuvent améliorer les résultats du lobbying, en créant un meilleur accès aux biens et services bénéficiant d’un soutien public, y compris des incitations fiscales, et en augmentant le taux de retour sur investissement. Des relations efficaces entre l’État et les groupes peuvent également générer un flux d’avantages pour l’économie en termes d’augmentation des investissements, de la productivité et de l’emploi nécessaires pour réduire les niveaux élevés de chômage dans le pays.

Dans cette perspective, la «politique fiscale» peut être conçue et interprétée de différentes manières. L’un des moyens les plus simples de définir une « politique fiscale » consiste à « faire des déclarations d’intention faisant autorité, probablement adoptées par le gouvernement dans un premier temps et par le parlement dans un second temps, dans le but de modifier pour le mieux la croissance économique et le bien-être de la population[19] ». Ainsi, la politique fiscale consiste en une série de décisions gouvernementales sur le type de dispositions fiscales et douanier pour l’amélioration la finance publique et comment ils seront effectués pour identifier les composantes de la politique fiscale, il s’agit du choix des autorités gouvernements, directs ou indirects. Parallèlement à la fourniture de services publiques, la politique fiscale s’intéresse aux effets sociaux, économiques et organisationnels sur l’économie nationale. En mettant l’accent sur ces aspects ; le gouvernement assume une responsabilité majeure dans l’élaboration de la politique fiscale. Mais la décision fiscale implique des politiques et des actions d’un large éventail d’institutions et d’organisations gouvernementaux et non gouvernementaux. Avec les acteurs étatiques, diverses organisations tels que les groupes professionnels, les syndicats, les partis politiques et la société civile ont une influence sur le processus. La politique fiscale au Maroc est le produit d’un éventail diversifié de conflits, d’intérêts et d’exigences de ces variétés de groupes. Ces groupes et institutions et leurs interactions forment le «système politique» tel que l’appelle Easton[20]. En se concentrant sur la lutte pour le pouvoir/l’influence entre les groupes d’intérêt au sein de la structure du système fiscal. La présentation des intérêts structurels dans le contexte du système fiscal marocain a été largement acceptée comme une approche très complète et réaliste de l’étude du pouvoir/influence relatif à des groupes d’intérêt et de leurs interrelations au sein de la structure d’un système fiscal. Les décisions fiscales interviennent à différentes étapes du processus budgétaire.

Dans cet article, on a suivi les propositions de politique fiscale soumises tout au long des étapes de PLF, en documentant les propositions fiscales et de dépenses qui sont examinées, approuvées ou abandonnées à chaque étape des processus de l’approbation de la loi de finances jusqu’à l’étape finale de vote sur le PLF par les parlementaires. On a également noté toutes les nouvelles propositions introduites à chaque étape du processus d’approbation du PLF, en particulier après que le comité du budget a soumis son projet de budget au comité ministériel. Les inclusions aux stades supérieurs des étapes de la formulation de la PLF sont supposées refléter les préférences de ceux qui sont représentés à ces stades et peuvent représenter des propositions acheminées de manière informelle par les élites politiques et les hauts fonctionnaires ou celles qui répondent aux aspirations politiques des partis au gouvernement. Les propositions fiscales sont classées par taxes, à savoir l’impôt sur le revenu, la taxe sur la valeur ajoutée et les droits de douane et d’accise. Ces informations, bien que non exhaustives, elles ont permis d’examiner quels acteurs du processus budgétaire ont eu le plus d’impact sur la politique fiscale pour 2020. On a également compilé des données et des articles publiés dans les quotidiens sur les questions fiscales pour nous aider à expliquer et déterminer le modèle de lobbying durant la préparation et l’approbation du PLF.

Pour les propositions fiscales qui entraînent des pertes de revenus, qui peut être considérer comme des dépenses fiscales, devraient en principe être soumises au même examen et approbation rigoureux par le parlement, comme c’est le cas pour les dépenses publiques. Cependant, les parlementaires traitent généralement les avantages fiscaux et les incitations fiscales de manière moins stricte et n’attirent pas autant de débats au parlement et dans les médias. En conséquence, le nombre de recettes et de dépenses publiées avant et après le budget peut être biaisé vers des questions de politique budgétaire sur lesquelles le grand public a plus d’intérêt ou qui sont plus faciles à comprendre et attire plus l’attention des médias. Malgré ces lacunes, ces informations sont précieuses pour l’analyse.

2-2. L’influence de la CGEM sur les résultats de la décision fiscale

Notre premier intérêt sera de documenter sur le type et le nombre d’acteurs étatiques et non étatiques qui ont soumis des propositions de politique fiscale pour examen dans le PLF de 2020 (a), ensuite on analysera l’efficacité du lobbying formel par les groupes d’intérêt au Parlement (b), par types de taxes/impôt (c). Enfin, on étudiera l’efficacité du lobbying informel par les groupes d’intérêt économique (d).

a- Les actions de la CGEM avant l’élaboration du PLF

Le processus de préparation du PLF permet aux acteurs gouvernementaux et non gouvernementaux de soumettre des soumissions écrites à la commission de finance et du développement économique. En ce sens, cette dernière procède à l’examen du PLF. La discussion s’engage par l’audition du MEFRA (ministre de l’économie et de finances et de réforme administrative), qui fournit des illustrations sur le projet de loi de finances. Il est ensuite procédé à la discussion générale du projet et de la politique Gouvernementale. Le Bureau de la Commission fixe la durée de la discussion qui ne doit pas dépasser trois jours. Le projet est discuté en détail, article par article, puis les propositions d’amendement sont présentées pour examen en cinq jours ouvrables au maximum. Parallèlement aux travaux de la Commission des finances, les autres Commissions permanentes procèdent à la préparation de l’examen des projets de budgets des départements ministériels et des secteurs relevant de leur compétence. Chaque Ministre présente le projet de budget du département qu’il dirige. Il doit remettre à la présidence de la Commission, trois jours avant la réunion de la Commission concernée, un dossier comportant les documents et textes expliquant les dispositions et les articles du budget. En somme, cette commission consolide les soumissions, abandonne les soumissions qu’il pense généralement ne pas être conformes à l’intérêt et aux préférences de la politique gouvernementale ou à celles qui sont trop générales pour être considérées comme des propositions budgétaires substantielles. Cela signifie que le comité du budget a également un pouvoir important.

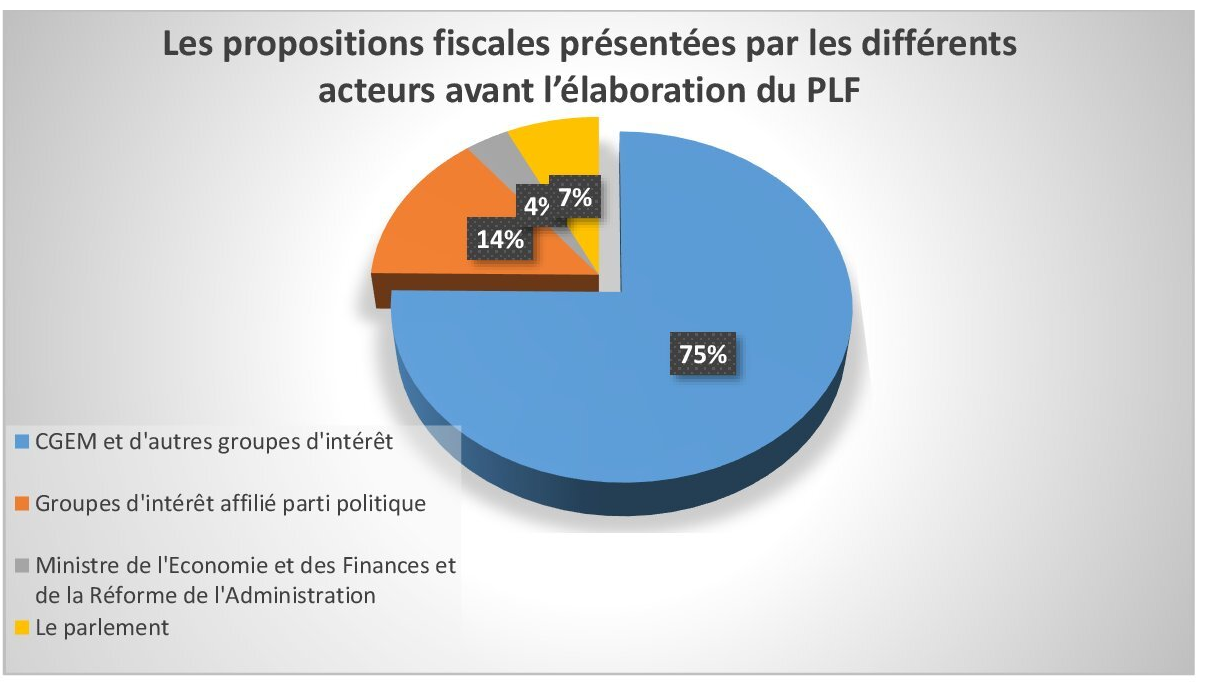

À ce stade, pour influencer les propositions qui passeront à l’étape suivante et celles qui seront abandonnées ou reportées à l’exercice suivant. Ce processus est assez transparent car toutes les soumissions de politique fiscale, sont compilées et publiées dans une brochure et sont disponibles pour examen public et ceux dont la proposition de politique a été abandonnée, peuvent demander une explication au ministère de l’économie et des Finances. Les graphiques n°2 et 3 ci-dessous montre le nombre d’acteurs qui ont suggéré des propositions avant l’élaboration de la loi de finances de 2020, afin de les soumettre dans l’agenda politique pour le budget de 2020. On a classé les acteurs en quatre catégories, à savoir la CGEM et d’autres groupes d’intérêt, les groupes d’intérêt proche parti politique, le gouvernement représenté par le ministre de l’Economie et des Finances et de la Réforme de l’Administration (MEFRA) et le parlement. Le plus grand nombre de participations vient d’abord, de la CGEM et d’autres groupes d’intérêt (242), il s’agit de 55 propositions par la CGEM, 146 par les groupes d’intérêt sectoriels adhérent à la CGEM, 41 par des groupes d’intérêt indépendant. Par la suite il y a les groupes d’intérêt proche parti politique (46). Finalement, 11 propositions par le ministre de l’Economie et des Finances et de la Réforme de l’Administration (MEFRA) et 23 par le parlement, il s’agit de 19 propositions par la chambre des représentant, 4 par la chambre des conseillers et c’est pendant les mois de Juin et Juillet. A noter les propositions des parlementaires sont répertoriés comme suit :

3 sur l’impôt sur le revenu

2 sur l’impôt sur le foncier

2 sur le contrôle fiscal

1 sur le TVA et le délai de paiement

1 sur l’imposition d’économie numérique

4 sur la gouvernance de dépense fiscale

1 sur un régime fiscale spécial pour la zone de l’Est

9 sur les mesures prises pour la concrétisation des recommandations de la troisième édition des assises nationales sur la fiscalité Mai 2019

En effet, les propositions des groupes d’intérêt économique et MEFRA sont faites lors de la troisième édition des assises nationales sur la fiscalité Mai 2019. Alors que les propositions des parlementaires des deux chambres sont faites à travers des questions orales et écrites adressées au MEFRA.

Graphique n° 2 : Le nombre de propositions de politique fiscale avant l’élaboration de la loi de finance de 2020 soumises par les différents acteurs [21]

Source : établi par nos soins

Le nombre de propositions reçues avant l’élaboration de la loi de finance ne reflète pas une grande influence des groupes d’intérêt économique. Toutefois, on doit examiner le nombre de propositions de politique fiscale faites par les groupes d’intérêt économique pendant l’élaboration du budget, pour évaluer leur exhaustivité et lesquelles ont été partiellement ou entièrement adoptées dans la LOF. Cependant, il faut noter que l’objectif de ces assisses nationales sur la fiscalité et d’amener le gouvernement à mettre dans son agenda politique la réforme de la politique fiscale ; en fait cette réforme a marqué l’année 2019, entre l’annonce des assisses nationales sur la fiscalité en début d’année et leur tenue au cours du mois de Mai 2019 et enfin l’annonce du MEFRA de la préparation d’une loi-cadre dans les prochains mois.

b- L’influence de la CGEM sur le projet de la loi de finances

Notre intérêt sera d’analyser l’efficacité du lobbying formel par les groupes d’intérêt au sein du Parlement.

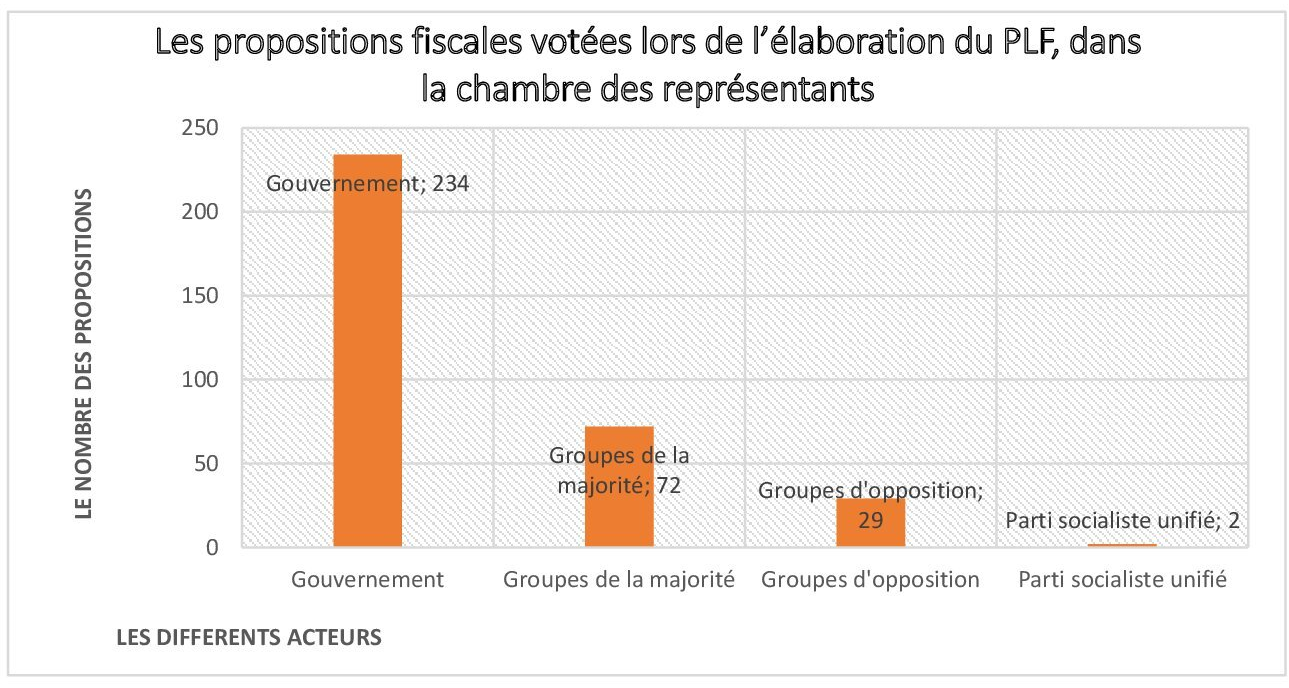

Graphique n° 3 : Le nombre des propositions fiscales votées lors de l’élaboration du PLF, dans la chambre des représentants

Source : établi par nos soins

Les graphiques ci-dessous montrent le nombre de propositions de politique fiscale soumises et acceptées par chaque acteur au cours de l’élaborations du PLF de 2020 et après le vote par les deux chambres[22].

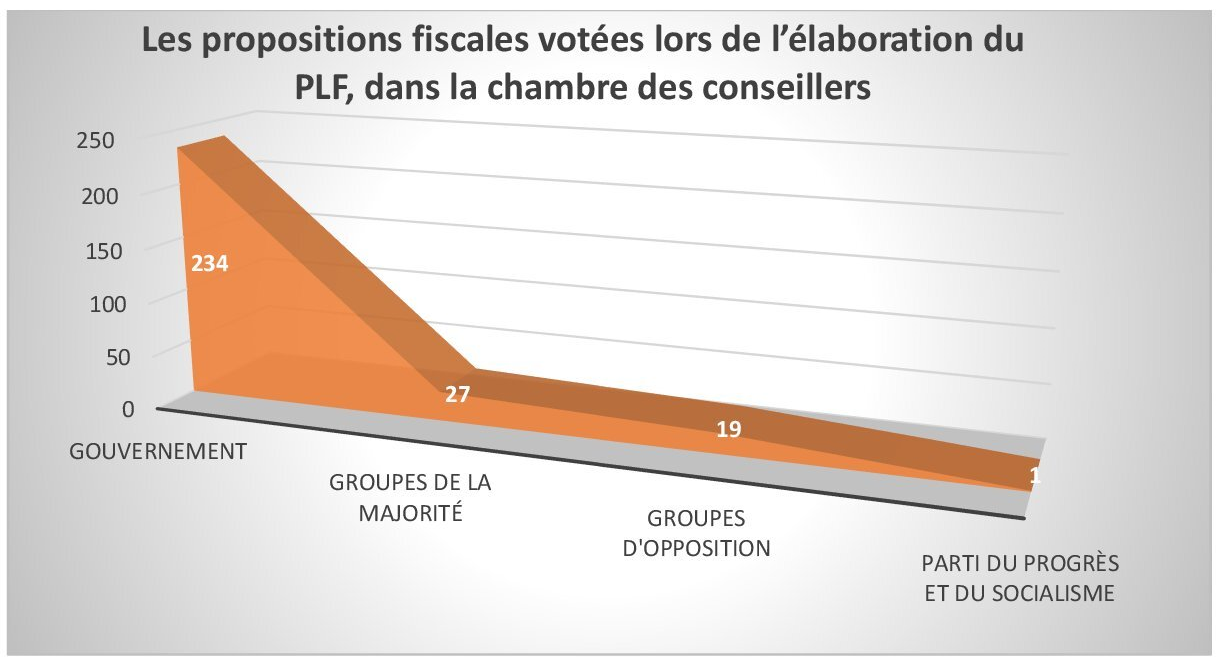

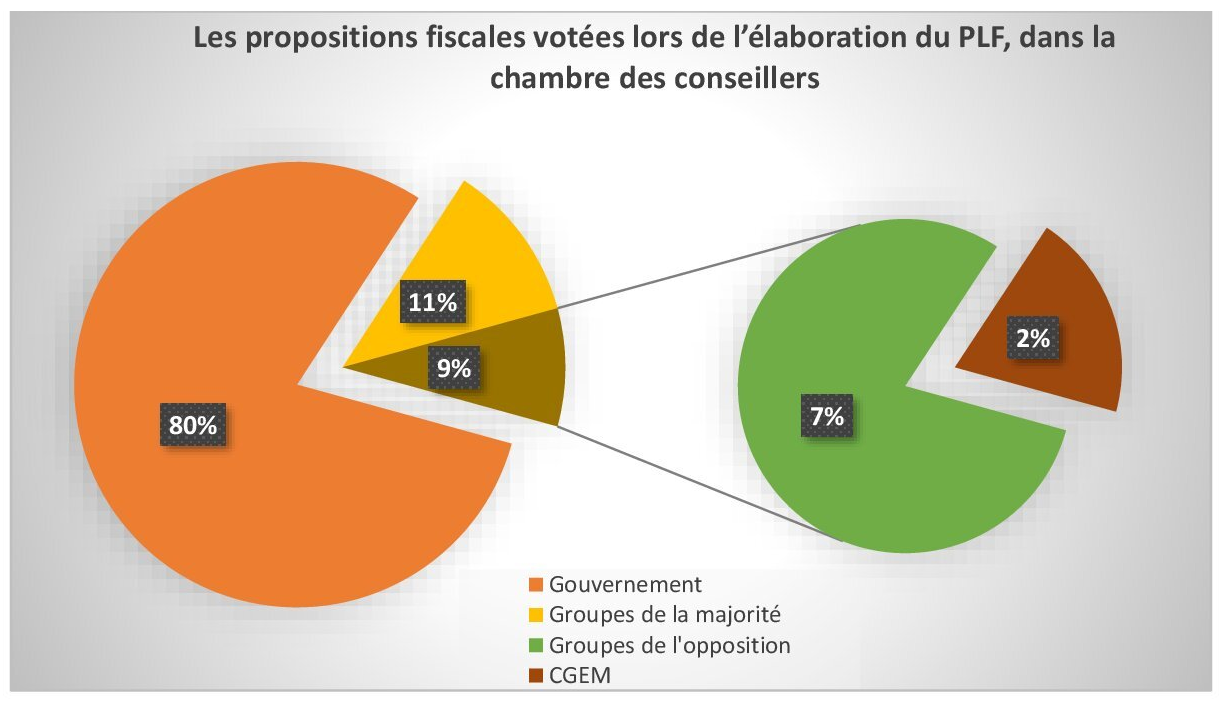

Graphique n° 4 : le nombre des propositions fiscales votées lors de l’élaboration du PLF, dans la chambre des conseillers

Source : établi par nos soins

A noter que, dans le graphique ci-dessous on n’a pas pu déterminer le rôle des chambres professionnelles dans l’élaboration de PLF, en particulier la politique fiscale. Surtout que leurs représentants au sein de la chambre des conseillers ont tous une appartenance politique. En effet, les différents collèges au sein d’elle en 2020 sont :

Collège des chambres d’agriculture :

Deux, pour le Parti mouvement démocratique et social (MDS).

Trois, pour le Parti Istiklal (PI).

Et deux, pour le Parti authenticité et modernité (PAM)

Collège des chambres de commerce, d’industrie et des services :

Deux, pour le Parti authenticité et modernité (PAM).

Un, le Parti Istiklal (PI).

Un, le Parti Rassemblement National des indépendants (RNI)

Un, le Parti union constitutionnelle (UC)

Un, sans appartenance politique

Collège des chambres d’artisanat :

Quatre, Parti authenticité et modernité (PAM)

Un, le Parti Istiklal (PI).

Collège des chambres des pêches maritimes :

Un, le Parti mouvement populaire (MP)

Un, le Parti de la justice et du développement (PJD)

A cet égard, l’article 60 de la nouvelle Constitution de 2011, consacre le bicaméralisme : – les membres de la Chambre des Représentant sont élus pour 5 ans au suffrage universel direct, – le mandat de la Chambre des Conseillers est de 6 ans, au suffrage universel indirect. A ce titre la composition et régime électoral dans la chambre des conseillers sont comme suit :

Composition : 120 conseillers élus au scrutin indirect.

Régime Électoral : – 72 conseillers élus par un collège électoral composé des représentants des collectivités locales. – 48 conseillers élus par des collèges électoraux composés d’élus des chambres professionnelles (élus au niveau régional) et des représentants des salariés (élus à l’échelon national).

Cependant, pour les conseillers des salariés, il se trouve qu’il y a ceux qui sont proches ou affiliés à un parti politique et ceux qui sont indépendants. Pour mieux clarifier voici la composition de la chambre des conseillers – les résultats des élections d’Octobre 2015 – avec les différentes appartenances syndicales :

P.I : 24 sièges

PAM : 23 sièges

PJD : 12 sièges

MP : 10 sièges

RNI : 8 sièges

USFP : 5 sièges

UC : 3 sièges

PPS : 2 sièges

Parti Al Ahd Addimocrati, Parti Al Islah : 1 siège chacun

Syndicat indépendant : UMT avec 6 sièges

Syndicat indépendant : CDT avec 4 sièges

Syndicat indépendant : SND avec 1 siège

Syndicat proche ou affilié parti politique : UNTM ( Parti de la Justice et du Développement) avec 4 sièges

Syndicat proche ou affilié parti politique : UGTM (PI : Parti Istiklal ) avec 3 sièges

Syndicat proche ou affilié parti politique : FDT ( USFP : Union Socialiste des Forces Populaires) avec 1 siège

Syndicat proche ou affilié parti politique : ODT ( PAM : Parti de l’Authensité et de la Modernité) avec 1 siège

Et collège des représentants des organisations professionnelles des employeurs dans les régions : 8 sièges dont 7 sièges pour la CGEM.

Graphique n° 5 : le pourcentage des propositions fiscales votées lors de l’élaboration du PLF, dans la chambre des conseillers

Source : établi par nos soins

Les graphiques ci-dessus indiquent le nombre de propositions de politique fiscale soumises par chaque groupes d’intérêt, chaque groupe parlementaire et par type de taxe. Bien que les différents groupes d’intérêt économiques – sont représentés par la CGEM au sein de la deuxième chambre – aient présenté des soumissions, elles représentaient le plus grand nombre de propositions fiscales (59 propositions soit 26,81%), suivies par les groupes de la majorité (46 propositions soit 20,9%), le groupe de PAM (34 propositions soit 15,45%), le groupe PI (33 propositions soit 15%), le groupe UMT (10 propositions soit 4,54%), le groupement CDT (30 propositions soit 13,63%), les syndicats indépendants (18,17%) et les deux conseillers de PPS (8 propositions soit 3,63%). La société civile et les particuliers avaient une absence totale pendant l’élaboration et la vote de PLF. A noter que le nombre des propositions du gouvernement qui concernent la politique fiscale dans le PLF est : 234, et c’est presque le même nombre présenté par les parlementaires au sein de la chambre des conseillers 220 propositions sous forme d’amendement.

Alors que, le nombre des propositions votées par « oui » sont au total 47, divisées comme suit :

- Les groupes de la majorité : 27 amendements soit 11%

- Les groupes de l’opposition et de la CGEM : 20 amendements soit 9%, dont 4 amendements pour la CGEM soit 2% du total des propositions.

Donc 80% de la politique fiscale dans le PLF est votée par « oui » sans amendement, ou par une influence directe des groupes d’intérêt économique dans le parlement (la chambre des représentants et la chambre des conseillers). La CGEM a présenté davantage de propositions sur les droits de douane et le code général des impôts et n’en avaient que quelques-uns sur l’impôt sur le revenu et sur le contrôle fiscal, en fait c’est avant qu’elle fait des retraits sur 50 propositions soit 84,47% et 5 refusé pendant le vote sur les amendements soit 8,47%. Le nombre de propositions reçues a fait l’objet d’un débat au sein du parlement pendant l’élaboration de la loi de finance ; et 9 dont 4 sont votées par « oui » soit 2% d’amendement au profit du groupe la CGEM.

En somme, 2% ne reflète pas qu’il y a une influence des groupes d’intérêt économique sur l’élaboration de politique fiscale au sein du parlement, et n’ont plus d’efficacité du lobbying formel de la CGEM. Cependant, le nombre de propositions sur les douanes et les impôts sur les sociétés reflète le contraire dans les propositions du gouvernement, en fait le traitement spécial (incitations, exonérations) dans le cadre des douanes et des impôts sur les sociétés à tendance à être spécifique au produit des groupes d’intérêt sectoriels qui peuvent être trouver plus efficace de faire pression unilatéralement pour leurs besoins spécifiques. Les propositions de politique fiscale du gouvernement pendant l’élaboration de PLF étaient réparties en grande partie entre l’impôt sur les sociétés et les douanes ainsi que l’amnistie fiscale. En résumé, vu le nombres d’exonérations et d’avantages fiscaux proposés par le gouvernement au profit de quelques groupes d’intérêt sectoriels, il paraît clairement que le lobbying informel est très actif au niveau de l’appareil politico-administratif.

c- L’influence de la CGEM sur la décision fiscale par type d’impôt/taxes

Quelle est l’efficacité du lobbying formel des groupes d’intérêt sur la décision fiscale ?

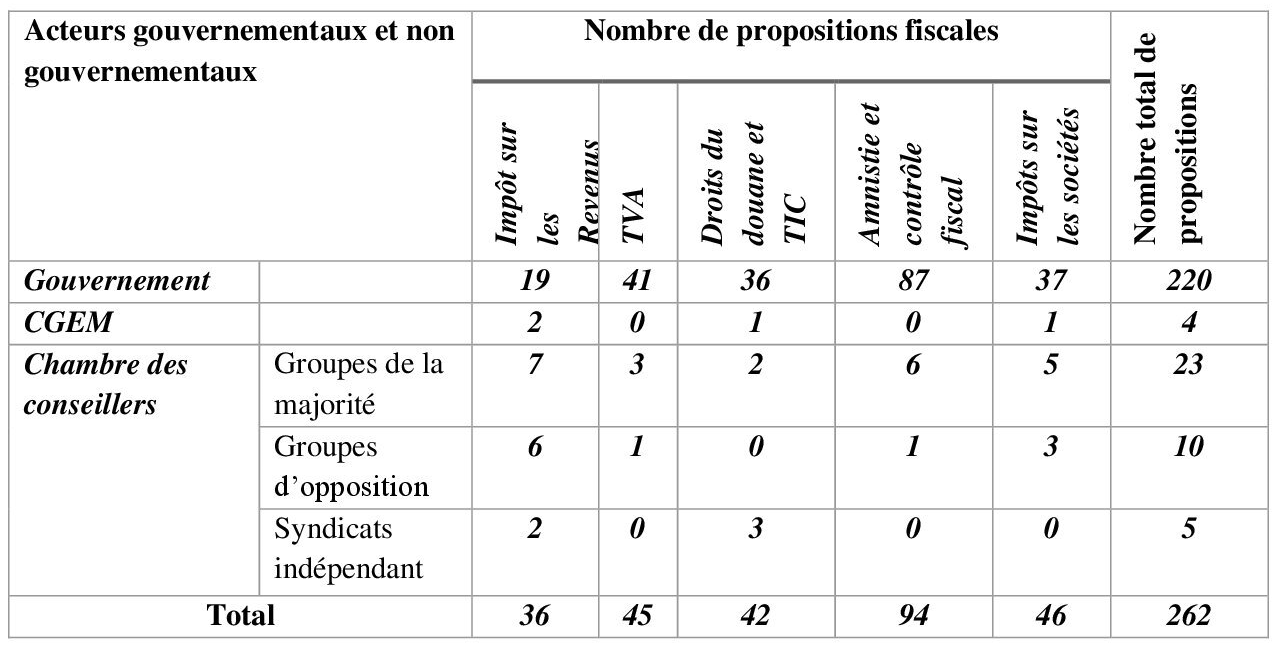

Tableau n° 1[23] : Les propositions fiscales partiellement ou totalement adoptées dans la LOF 2020

Source : établi par nos soins

De manière générale, la plupart des soumissions sur « l’impôt sur le revenu » étaient axées sur les revenus fonciers et l’impôt sur le revenu au profit des entreprises, alors que pour le bien-être des salariés et des fonctionnaires sans refusés ou retraits, sauf pour les retraités qui ont été intégrés avec succès dans la version finale de la LOF par proposition des syndicats et soutien de l’opinion publique (ex : (le débat sur l’exonération totale de l’IR pour les retraités dans la LOF de 2020). En ce qui concerne la répartition des propositions fiscales par type d’imposition qui sont votées par « oui », les groupes d’intérêt économique, ont réparti leurs propositions entre trois types d’impôts : deux pour l’IR, un pour l’IS et un pour le TIC. Les syndicats indépendants ont soumis plus de propositions ; Trois sur la taxe intérieure de consommation et deux sur le IR. Les soumissions sur les douanes et l’accise ont enregistré le taux de réussite le plus faible, seules les propositions soumises par le ministère de l’économie et des finances étant approuvée sauf six amendements sur le TIC.

En effet, le gouvernement est devenu le plus grand défendeur des groupes d’intérêt économique, de manière remarquable entre les différents types d’impôts : les douanes et la TIC (36), les impôts sur les sociétés (37), la taxe sur la valeur ajoutée (41), pour les nouvelles mesures fiscales de l’amnistie et contrôle fiscal (87) et n’en avaient que (19) pour l’impôt sur le revenu. Le nombre de propositions sur les douanes et les accises des entreprises ; reflète le traitement spécial par le gouvernement (incitations, exonérations) qui a été spécifique au profit des groupes d’intérêt sectoriel, qui sont plus efficaces ; quand ils font influence unilatéralement pour leurs propres intérêts. Les mesures fiscales les plus importantes annoncées dans la LOF concernent également l’amnistie fiscale. Il s’agit des mesures fiscales et réglementaires appliquées aux personnes morales et physiques au cours de l’année 2020. En outre, Ces propositions ont été présentées au stade du Cabinet ministériel et peuvent refléter les vues du gouvernement ainsi que des parlementaires, car elles ont été largement acceptées par une grande partie dans le parlement. Les propositions des groupes de la majorité étaient réparties entre l’impôt sur le revenu (sept), amnistie et contrôle fiscal (six), impôts sur les sociétés (cinq), taxe sur la valeur ajoutée (trois) et deux pour la taxe intérieure de consommation. De plus, les groupes d’opposition ont fait des propositions : l’impôt sur le Revenu (six) et l’impôt sur les sociétés (trois), mais seulement une proposition concernait la TVA et l’amnistie. En résumé, presque toutes les propositions fiscales ont été approuvées par le Parlement dans leur forme originale.

d- Les canaux du lobbying informel sont plus efficaces que le lobbying formel

On analysera l’efficacité du lobbying informel des groupes d’intérêt économique, au sein du parlement et du gouvernement.

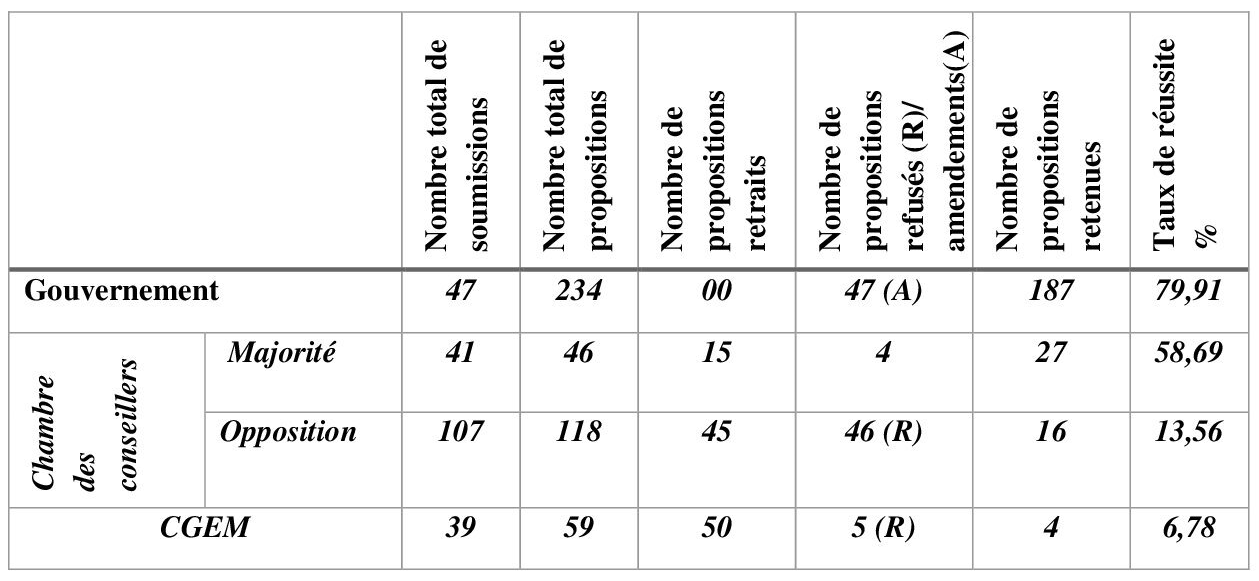

Tableau[24] n° 2 : Le nombre de propositions fiscales soumises dans la LOF 2020

Source : établi par nos soins

Le tableau n°2 montre le nombre total de soumissions et de propositions fiscales soumises au comité des finances, de la planification et du développement économique en 2019 pour le PLF de 2020. Bien que le gouvernement et la CGEM aient presque le même nombre de soumissions (gouvernement 47 et 39 CGEM), le taux de réussite était plus élevé pour les propositions acheminées par le biais du gouvernement (79,91%) que par les groupes d’opposition et la CGEM qui avaient des taux de réussite de 13,56% et 6,78 % respectivement. Cela peut sembler suggérer que le gouvernement a tendance à soutenir les propositions acheminées par leur intermédiaire plutôt que celles soumises directement au comité des finances, de la planification et du développement par le biais des groupes d’intérêt sectoriels et des entreprises multinationales. Cela peut également suggérer que les propositions soumises par l’intermédiaire des ministères bénéficient de conseils d’experts et ont tendance à être mieux présentées que celles qui ne le sont pas. La plupart des acteurs non gouvernementaux, à l’exception de quelques groupes d’intérêt économique qui ont des ressources pour embaucher des experts et des conseillers fiscaux, ont du mal à formuler leurs soumissions, et encore moins à justifier de manière convaincante leurs propositions. Il semble que les possibilités de consultation entre les décideurs politiques et les acteurs non gouvernementaux devraient être élargies sur les questions fiscales développées afin de promouvoir la participation effective des acteurs non gouvernementaux à la gouvernance fiscale du pays. Les groupes d’intérêt économique peuvent améliorer leurs taux de réussite, d’une part en rendant leurs propositions plus réalistes et réalisables sur le plan administratif, d’autre part de prendre au sérieux les propositions de ses adhérents surtout les TPE et les PME. Cependant, en termes absolus, les groupes d’intérêt économique semblent être assez efficaces pour influencer les résultats de la politique fiscale par rapport à d’autres acteurs non gouvernementaux, comme la société civile et les particuliers.

Les propositions soumises par le gouvernement et les groupes de la majorité ont enregistré un taux de réussite de 79,91 % et 58,69 %, suivis par les groupes d’opposition avec un taux de réussite de 13,56 % et la CGEM avec un taux de réussite de 6,78%. Toutefois, Les groupes d’intérêt économique ont généralement les compétences et les ressources suffisantes pour engager des planificateurs fiscaux et des consultants et faire pression sur les politiciens pour qu’ils influencent la politique fiscale en leur faveur. En fait, un nombre important d’institutions et agences du gouvernement représentent des intérêts sectoriels et profitent largement au secteur privé.

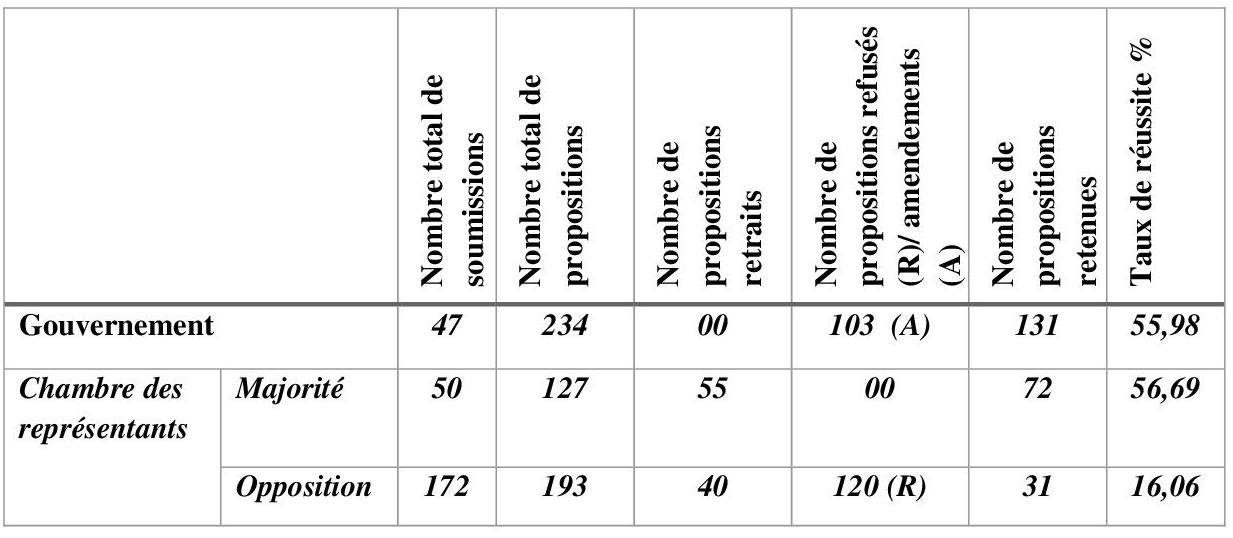

Tableau n° 3 : Le nombre de propositions fiscales soumises dans la LOF 2020[25]

Source : établi par nos soins

Le lobbying en matière de politique fiscale peut conduire à la recherche de rentes par le biais d’un lobbying informel pour des avantages spéciaux, qui peuvent généralement prendre diverses formes ; consolidation du pouvoir de monopole, légitimation d’activités auparavant illégales, quotas gouvernementaux, tarifs protégeant certaines industries, exonération de TVA pour des secteurs limités. Les groupes d’intérêt sectoriels peuvent également faire influence pour des transferts directs, sous forme de subventions, de remises ou de déductions fiscales, d’avantages sociaux et de redistribution de la richesse par le biais d’une imposition progressive. On a analysé les actions et les intentions des acteurs politiques, des hauts fonctionnaires, des groupes d’intérêt économique, des entreprises multinationales et des groupes de la société civile, en ce qui concerne leurs propositions et leurs discutions sur les revenus, les coûts et avantages fiscaux et des implications sociales des propositions fiscales approuvées.

Dans le tableau ci-dessus, on a examiné comment les propositions fiscales soumises par chaque groupe parlementaire. Le tableau montre la répartition des propositions retenus entre le gouvernement et les groupes de la majorité. La dernière ligne indique le taux de réussite, calculé comme le pourcentage de propositions approuvées par rapport au nombre total de propositions soumises pour chaque amendement. Les données montrent que le plus grand nombre de propositions sont celles du gouvernement (234) avec un taux de réussite de 55,98 %. Environ 56,69% pour les groupes de la majorité. En l’occurrence les groupes d’opposition, ils ont fait le plus grand nombre de soumissions (172), leur taux de réussite ne dépasse pas 16,06 %. Sur le plan formel les groupes d’intérêt économique n’ont pas d’influence sur la décision publique fiscale, mais sur les canaux informels ils ont obtenu des avantages fiscaux en utilisant des actions de lobbying. De ce fait, il est difficile de suivre les efforts de lobbying canalisés par des moyens informels. Ce qu’on voit souvent, ce sont les résultats de politiques publiques et non le lobbying informel.

Cet article montre que les groupes d’intérêt économique, investissent activement dans les efforts de lobbying sur les hauts fonctionnaires et les politiciens ; pour refléter leurs préférences dans la conception et la mise en œuvre de la LOF en générale, et de la politique fiscale en particulier. Bien que nos résultats d’analyse suggèrent que le gouvernement reçoit des soumissions d’un échantillon représentatif de la société, ces soumissions reflètent divers intérêts et sont acheminées par le biais du processus budgétaire en utilisant des canaux formels et informels. Plus de 80% des soumissions des ministères, départements et institutions du gouvernement résultent d’interactions avec leurs parties prenantes respectives et répondent aux besoins spécifiques des groupes d’intérêt sectoriels. Les soumissions des ministères et organismes gouvernementaux semblent être plus efficaces dans le sens où ces soumissions sont correctement élaborées et défendues à différentes étapes du processus budgétaire grâce à une représentation adéquate. De cette façon, les groupes d’intérêt peuvent utiliser leurs réseaux informels au sein du gouvernement pour influencer l’élaboration de la LOF et faire avancer leurs intérêts individuels et sectoriels. Il est également important de noter que sur les propositions de la politique fiscale totale, entièrement ou partiellement intégrée au budget, 96 % sont présentés par les ministères, les ministères et les agences gouvernementales. En d’autres termes, le plus souvent, il y a une «collusion» entre les agences étatiques et les parties prenantes privées. Le deuxième moyen le plus efficace par lequel les acteurs non gouvernementaux tentent d’influencer la politique fiscale consiste à recourir aux corporatismes[26] représentés par la CGEM. En raison des relations de concertation et de participation existantes entre l’État et le secteur privé qui ont émergé au cours des dernières décennies, les groupes d’intérêt économique sont en mesure d’engager constamment le gouvernement et les politiciens sur les questions de politique fiscale avant même le début de la soumission et la proposition du PLF.

Le gouvernement et la CGEM ont convenu d’engager un processus de consultation plus formalisé – au cours des trois dernières décennies en particulier depuis les années 90 – où les principales institutions gouvernementales et le secteur privé s’engagent dans des négociations et concertations sur les questions de politique économique clés. L’objectif de la consultation et participation du secteur privé ; est de générer des idées et un dialogue avec le gouvernement sur les réformes institutionnelles, réglementaires qui concernent la politique économique, afin de promouvoir le développement économique. En ce sens, on a analysé le rôle que jouent les groupes d’intérêt dans le processus de la décision fiscale, on a examiné leurs stratégies de lobbying formel et informel et évaluer leur efficacité à influencer l’adoption de politiques fiscales en faveur du secteur privé. Finalement, l’un des principaux résultats de cet article est que le processus budgétaire actuel offre une marge pour un engagement productif des groupes d’intérêt dans la prise de la décision fiscale et que la participation de ces groupes au processus budgétaire conduit à l’adoption de plusieurs mesures fiscales en leurs faveurs.

En premier lieu, une analyse des données a révélé une croissance significative du nombre de groupes d’intérêt économique. Cela suggère un intérêt croissant des acteurs non gouvernementaux à participer activement aux politiques publiques économiques du pays. En deuxième lieu, une analyse des propositions fiscales soumises au gouvernement suggère que celles du Ministère de l’Economie et des finances ont augmenté pour atteindre 47 soumissions contenant 234 propositions différentes. La plupart de ces propositions ont eu une influence sur la politique fiscale et les résultats budgétaires. De même, les propositions soumises par le biais des ministères, départements et agences du gouvernement ont plus de chances d’être adoptées dans la LOF que celles soumises directement au comité des finances dans le parlement, sauf lorsque ceux-ci sont présentés par les groupes parlementaires de la majorité. Cela signifie que la capacité à formuler des propositions de politiques fiscales est importante pour influencer la prise de décisions en matière de LOF, mais d’autres facteurs politiques et institutionnels entrent également en jeu. En troisième lieu, il y a plus de possibilités de renforcer les relations existantes entre l’État et les groupes d’intérêt économique et les arrangements institutionnels officiels pour encourager la transparence lors de la participation des acteurs non gouvernementaux au processus budgétaire. Mais la participation des organisations syndicales a été négligeable. Les syndicats ont plutôt eu tendance à utiliser la presse écrite pour soutenir ou s’opposer aux propositions de politique fiscale. L’efficacité de ce canal pour influencer les politiques publiques n’est pas claire pour le moment. Ce qui est plutôt clair, c’est qu’ils peuvent faire beaucoup mieux s’ils utilisent également le processus budgétaire formel pour influencer le gouvernement à formuler et à mettre en œuvre des politiques fiscales plus favorables aux salariés et fonctionnaires.

Pour finir, on a montré que la plupart des propositions approuvées, soumises par des groupes d’intérêt amélioraient la situation de certains secteurs économiques et négligent d’autres. Alors que, les groupes d’intérêt devraient renforcer leurs capacités à comprendre, prescrire et débattre toutes les propositions de politique fiscale de manière équitable entre les différents secteurs économiques. En termes d’influence sur la décision fiscale, le lobbying informel fait par les groupes d’intérêt sectoriel ; est plus efficace pour certaines grandes entreprises, mais il a des effets négatifs sur l’économie nationale et le principe de la justice fiscale. À cet égard, Il est important que le lobbying doit être réglementer, pour garantir que les propositions présentées par les différents groupes d’intérêt en faveur du secteur privé soient prises en considération par la CGEM, d’une manière efficace et transparente. En conséquence, une loi qui régit la pratique du lobbying au Maroc doit être adoptée afin de garantir une certaine gouvernance dans l’élaboration de la LOF et, par conséquent, entraîne une amélioration des performances budgétaires du pays.

Bibliographie

Ouvrages

Hassenteufel, Patrick, « Les groupes d’intérêt dans l’action publique : l’État en interaction », in Pouvoirs, 74, 1995.

- Anderson, J. E, Public policy making, éditions Boston: Houghton Mifflin Company, 2003

- Baumgartner (F.), Leech (B.). Basic Interests. The importance of groups in politics and in political science, Princeton, New Jersey: Princeton University Press, 1998

- Bergeron Gérard. L’État en fonctionnement, éditions PUL, 1993

- Bertram H. Raven. The Bases of Power and the Power/Interaction Model of Interpersonal Influence, éditions Analyses of Social Issues and Public Policy, 2008

- Courty Guillaume. Les groupes d’intérêt, éditions La découverte, 2006.

- Castagnède Bernard. La politique fiscale, éditions PUF, 2008

- Charles L. Cochran and Eloise F. Malone. Public Policy: Perspectives and Choices, FIFTH édition Lynne Rienner Publishers 2014

Daniel KÜBLER et Jacques de Maillard, Analyser les politiques publiques, éd PUG 2009.

El Rhazi Sebhallah. Droit constitutionnel et institutions politiques : le régime politique et constitutionnel marocain, éditions El Maarif Al Jadida, 2019

- Fouzi Mourji et Hicham Masmoudi, L’état de l’économie marocaine : un potentiel de développement réel mais contraint. In Le Maroc au présent. D’une époque à l’autre, une société en mutation. (dir) Jean-Noël Ferrié, éditions Centre Jacques-Berque, 2015

- Hassenteufel Patrick. Sociologie politique : l’action publique. Edition Armand Colin, 2011.

- Jean-Patrick Brady et Stéphane Paquin ; Groupes d’intérêt et mouvements sociaux. Editions PUL, 2017.

- Mustapha Mekki (sous dir), La force et l’influence normatives des groupes d’intérêt : identification, utilité et encadrement. Editions Gazette du Palais, 2009.

- Olson, Mancur ; The Logic of Collective Action, éditions Cambridge Harvard University Press 1982

- Paquin Stéphane et Jean-Patrick Brady (dir), Groupes d’intérêt et mouvements sociaux, éditions PUL, 2017.

- Pierre Bardon et Thierry Libaert ; Le lobbying. Editions DUNOD, Paris, 2012.

- Trumah, David B, The Governmental Process Political Interests and Public opinion. Éditions New York Alfred A Knopf 1951.

Revues et périodiques

- David Easton, An Approach to the analysis of political systems, éditions World Politics – Cambridge University Press- Vol 9 N° 3, 1957, pp 383-400

- Philippe C. Schmitter, Still the Century of Corporatism, éditions Philippe C. Schmitter et Gerhard Lehmbruch, 1979

- Guillaume Protière. « Les conflits d’intérêts en droit public », in Communication écrite au colloque Fort-de-France, Novembre 2011.

- Hammoumi Ahmed. « Lobbying économiques, décision douanière et dynamique d’investissement au Maroc : cas de la CGEM », in Revue des Sciences Juridiques, n°1, 2013.

- Hassenteufel Patrick. « Le processus de mise sur agenda : sélection et construction des problèmes publics », in informations sociales n° 157, 2010/1

- Saurugger Sabine et Emiliano Grossman, « les groupes d’intérêt français : Transformation des rôles et des enjeux politiques », in RFSP, vol 56, 2006

- Stefan Leiderer et Peter Wolff. Gestion des finances publiques : une contribution à la bonne gouvernance financière. Editions Annuaire suisse de politique de développement, 2007.

- Yves Surel. Qui gouverne l’économie ? Revue française d’études constitutionnelles et politiques n°142, 2012.

Rapports

- Rapport économique et financier. PLF, pour l’année budgétaire 2020

- Rapport sur les établissements et entreprises publics. PLF, pour l’année budgétaire 2020

- Rapport sur les comptes spéciaux du Trésor. PLF, pour l’année budgétaire 2020

- Rapport sur le budget axé sur les résultats tenant compte de l’aspect genre. PLF, pour l’année budgétaire 2020

تقارير:

ـ تقرير الجزء الأول للجنة المالية و التنمية الاقتصادية، حول مشروع قانون المالية رقم 70.19 للسنة المالية 2020 . الخاص بالغرفة الأولى

ـ تقرير الجزء الثاني للجنة المالية و التنمية الاقتصادية، حول مشروع قانون المالية رقم 70.19 للسنة المالية 2020 . الخاص بالغرفة الأولى

ـ تقرير الجزء الأول للجنة المالية و التخطيط و التنمية الاقتصادية، حول مشروع قانون المالية رقم 70.19 للسنة المالية 2020. الخاص بالغرفة الثانية.

ـ تقارير الجزء الثاني للجنة المالية و التخطيط و التنمية الاقتصادية، حول الجزء الثاني من مشروع قانون المالية رقم 70.19 و مشاريع الميزانيات الفرعية برسم السنة المالية 2020. الخاص بالغرفة الثانية.

Textes juridiques

- Dahir n° 1-11-91 du 27 chaabane 1432 (29 juillet 2011) Portant promulgation du texte de la Constitution. Bulletin officiel n° 5964 bis du 28 chaabane 1432 (30/07/2011)

- Loi de Finances de 2020, n° 70.19.

- Loi de Finances Rectificative de 2020, n° 35.20

- Dahir n° 1-15-62 du 14 chaabane 1436 (2 juin 2015) portant promulgation de la loi organique n° 130-13 relative à la loi de finances.

Marges:

- – Hassenteufel, Patrick, « Les groupes d’intérêt dans l’action publique : l’État en interaction », in Pouvoirs, 74, 1995. P 155 ↑

- – Paquin Stéphane et Jean-Patrick Brady (dir), Groupes d’intérêt et mouvements sociaux, éditions PUL, 2017. P 13 ↑

- – Daniel KÜBLER et Jacques de Maillard, Analyser les politiques publiques, éditions PUG 2009. P 57 ↑

- – Anderson, J. E, Public policy making, éditions Boston: Houghton Mifflin Company, 2003 ↑

- – Mustapha Mekki (sous dir), La force et l’influence normatives des groupes d’intérêt : identification, utilité et encadrement. Editions Gazette du Palais, 2009. P 12 ↑

- – Pierre Bardon et Thierry Libaert ; Le lobbying. Editions DUNOD, Paris, 2012. P 7 ↑

- – Trumah, David B, The Governmental Process Political Interests and Public opinion. Éditions New York Alfred A Knopf 1951, chapitre 2 et 4. ↑

- – Olson, Mancur ; The Logic of Collective Action, éditions Cambridge Harvard University Press 1982 ↑

- – Jean-Patrick Brady et Stéphane Paquin ; Groupes d’intérêt et mouvements sociaux. Editions PUL, 2017. P 20 ↑

- – Saurugger Sabine et Emiliano Grossman, « les groupes d’intérêt français : Transformation des rôles et des enjeux politiques », in RFSP, vol 56, 2006. P 17 ↑

- – Yves Surel. Qui gouverne l’économie ? Revue française d’études constitutionnelles et politiques n°142, 2012. P56 ↑

- – https://www.cgem.ma/fr/cgem. Consulté le 4/07/2022 à 12hO9 ↑

- – Statuts de la CGEM approuvés par l’Assemblée Générale Extraordinaire du 22 juin 2016. P 7 ↑

- – Statuts de la CGEM., op. cit. P 13 ↑

- – Ibid. P 9 ↑

- – la politique de libre-échange, est souvent critiquée par la CGEM ↑

- – Fouzi Mourji et Hicham Masmoudi., op. cit. P 927 ↑

- – Projet de loi N°54.19 portant Charte des services publics : Adopté par la Chambre des Représentants – Lecture 1, le 11 Février 2020. Et un autre projet qui portera sur l’implémentation du système électronique d’échange des documents entre les administrations. ↑

- – Stefan Leiderer et Peter Wolff. Gestion des finances publiques : une contribution à la bonne gouvernance financière. Editions Annuaire suisse de politique de développement, Novembre 2007. P 177 ↑

- – David Easton, An Approach to the analysis of political systems, éditions World Politics – Cambridge University Press- Vol 9 N° 3, 1957 ↑

- – L’analyse et les sources des donnés dans le graphique n° 2, sont extrait de :

– Rapport sur la troisième édition des assises nationales sur la fiscalité Mai 2019

– Discours de Clôture de Monsieur Mohamed BENCHAABOUN Ministre de l’Economie et des Finances 4 mai 2019. Et sur www.mcrpsc.gov.ma . Consulté le 19/02/2020 à 14h14 ↑

- – Les données dans les graphiques sont le résultats d’une étude statistique approfondie des :

– Projet loi de finances n° 70-19 ;

– تقرير الجزء الأول للجنة المالية و التنمية الاقتصادية، حول مشروع قانون المالية رقم 70.19 للسنة المالية 2020 . الخاص بالغرفة الأولى

تقرير الجزء الثاني للجنة المالية و التنمية الاقتصادية، حول مشروع قانون المالية رقم 70.19 للسنة المالية 2020 . الخاص بالغرفة الأولى –

– تقرير الجزء الأول للجنة المالية و التخطيط و التنمية الاقتصادية، حول مشروع قانون المالية رقم 70.19 للسنة المالية 2020. الخاص بالغرفة الثانية.

– تقارير الجزء الثاني للجنة المالية و التخطيط و التنمية الاقتصادية، حول الجزء الثاني من مشروع قانون المالية رقم 70.19 و مشاريع الميزانيات الفرعية برسم السنة المالية 2020. الخاص بالغرفة الثانية. ↑

- – Les données dans le tableau ci-dessous sont le résultats d’une étude statistique approfondie des :

– Projet de la loi de finances n° 70-19 ;

– تقرير الجزء الأول للجنة المالية و التخطيط و التنمية الاقتصادية، حول مشروع قانون المالية رقم 70.19 للسنة المالية 2020. الخاص بالغرفة الثانية.

– تقارير الجزء الثاني للجنة المالية و التخطيط و التنمية الاقتصادية، حول الجزء الثاني من مشروع قانون المالية رقم 70.19 و مشاريع الميزانيات الفرعية برسم السنة المالية 2020. الخاص بالغرفة الثانية. ↑

- – Les données dans le tableau ci-dessous sont le résultats d’une étude statistique approfondie des :

– Projet de la loi de finances n° 70-19 ;

– تقرير الجزء الأول للجنة المالية و التخطيط و التنمية الاقتصادية، حول مشروع قانون المالية رقم 70.19 للسنة المالية 2020. الخاص بالغرفة الثانية.

– تقارير الجزء الثاني للجنة المالية و التخطيط و التنمية الاقتصادية، حول الجزء الثاني من مشروع قانون المالية رقم 70.19 و مشاريع الميزانيات الفرعية برسم السنة المالية 2020. الخاص بالغرفة الثانية. ↑

- – Les données dans le tableau ci-dessus sont le résultats d’une étude statistique approfondie de plusieurs rapports :

– Projet de la loi de finances n° 70-19 ;

تقرير الجزء الأول للجنة المالية و التنمية الاقتصادية، حول مشروع قانون المالية رقم 70.19 للسنة المالية 2020 . الخاص بالغرفة الأولى

تقرير الجزء الثاني للجنة المالية و التنمية الاقتصادية، حول مشروع قانون المالية رقم 70.19 للسنة المالية 2020 . الخاص بالغرفة الأولى ↑

-

– Voir, Philippe C. Schmitter, Still the Century of Corporatism, éditions Philippe C. Schmitter et Gerhard Lehmbruch, 1979. ↑