Islamic Financing Through Murabaha At Bank Mandiri Shariah – Indonesia

أ. إبراهيم مصطفى إبراهيم هويدي1

1 باحث في الجامعة الأسمرية الإسلامية – ليبيا بريد إلكتروني: ibrahimhwidi@gmail.com HNSJ, 2024, 5(1); https://doi.org/10.53796/hnsj51/1 Download تاريخ النشر: 01/01/2024م تاريخ القبول: 04/12/2023م

المستخلص

تمثل هذه الدراسة محاولة لتشخيص واقع التمويل بعقود المرابحة بمصرف مانديري شريعة إندونيسيا، – قبل دمجه مع مصرفين إسلاميين آخرين- وهدفت الدراسة إلى معرفة طريقة وإجراءات تنفيذ ومراقبة التمويل بالمرابحة في مصرف مانديري شريعة، واستخدمت الدراسة المنهج الوصفي مع استخدام وسيلة الوثائق لجمع البيانات من القوائم المالية السنوية بالمصرف، وبينت النتائج أن التمويل بالمرابحة في هذا المصرف يتم وفق خطوات يتبع فيها تطبيق الأحكام الفقهية والقانونية التي حددتها المادة 19 من القانون رقم 21 لسنة 2008، وكذلك يعتمد تطبيق بيع المرابحة وبيعها على مرسوم فتوى مجلس العلماء الاندونيسي (MUI) ونظام بنك إندونيسيا (PBI) وفق شروط معينة، كما حدد البنك متطلبات تقديم تمويل المرابحة في تمويل المستهلك.

الكلمات المفتاحية: التمويل الإسلامي- المرابحة – مصرف مانديري شريعة.

Islamic Financing Through Murabaha At Bank Mandiri Shariah – Indonesia

A, Ibrahim Mustafa Ibrahim Hwidi1

1 Researcher at Alasmarya Islamic University – Libya

Email: ibrahimhwidi@gmail.com

HNSJ, 2024, 5(1); https://doi.org/10.53796/hnsj51/1

Published at 01/01/2024 Accepted at 04/12/2023

Abstract

This study represents an attempt to diagnose the reality of financing through Murabaha contracts at Mandiri Sharia Bank, Indonesia – before merging it with two other Islamic banks. The study aimed to know the method and procedures for implementing and monitoring Murabaha financing at Mandiri Sharia Bank. The study used a descriptive approach with the use of documents to collect data from the financial statements. The bank’s annual report, and the results showed that Murabaha financing in this bank is carried out according to steps that follow the application of the jurisprudential and legal provisions specified in Article 19 of Law No. 21 of 2008. The application and sale of Murabaha also depend on the Fatwa Decree of the Indonesian Ulema Council (MUI) and the Bank of Indonesia system ( PBI) according to certain conditions, and the bank also specified the requirements for providing Murabaha financing in consumer financing.

Key Words: Islamic finance – Murabaha – Mandiri Sharia Bank.

- المقدمة

في ظل متطلبات العصر أصبحت المصارف الإسلامية ضرورة اقتصادية حتمية لكل مجتمع إسلامي يرفض التعامل بالربا، ويرغب في تطبيق الشريعة الإسلامية، وذلك بهدف تيسير التبادل والمعاملات وتيسير عملية الإنتاج، وتعزيز طاقة رأس المال في إطار الشريعة الإسلامية (الوادي، 2016،ص37).

وتختلف طبيعة المصارف الإسلامية عن المصارف التقليدية في العديد من النقاط التي تعتبر مفصلية، فلا تتعامل المصارف الإسلامية بالفوائد الربوية لا أخذاً ولا عطاءً، باعتبارها محرمة شرعا مقارنة بالمصارف التقليدية التي تعتبر جل معاملاتها قائمة عليها، وأن العمل المصرفي الإسلامي قائم على قاعدة الغنم بالغرم، والتي مفادها أنه يجب تحمل المخاطر والخسائر في سبيل تحقيق الأرباح، بالإضافة إلى ذلك يقوم العمل المصرفي الإسلامي على مبدأ المشاركة في الربح والخسارة، والذي يتم ممارسته من خلال صيغ التمويل الإسلامي المعروفة، وأن جميع المعاملات المالية الإسلامية مدعومة بأنشطة اقتصادية حقيقية (شاكر، 2022، ص113).

وتقدم المصارف الإسلامية العديد من المنتجات المالية التي تساهم في توجيه الأموال من المدخرين إلى المستخدمين الذين يمكنهم استغلال تلك الأموال بشكل منتج (Luara and Sagiyeva ,2019, 59).

ويشكل التمويل الإسلامي العمود الفقري للمصرفية الإسلامية، وتطبيقا أساسيا للاقتصاد الإسلامي، رغم أن ماهيته وخصائصه لم تتضح أبعادها بعد في الواقع (أبو مؤنس، 2019، ص324). وتقدم المصارف الإسلامية العديد من صيغ التمويل الإسلامي التي يتم من خلالها إتاحة العديد من الفرص التمويلية والإنتاجية، مما يعزز صلة التمويل بالاقتصاد الحقيقي، حيث تعمل على الاستثمارات المنتجة والمبتكرة التي تضيف قيمة مضافة في الاقتصاد المحلي وتنويعه(مداحي وسنوسي، 2021، ص438).

ويلاحظ بأن النمو السريع والمستقر لصناعة التمويل الإسلامي جعل من جنوب شرق آسيا جزءًا مهمًا من التمويل الإسلامي العالمي، لدى دول الآسيان اختلافات مختلفة في تطوير الخدمات المصرفية الشرعية، وتعد إندونيسيا من أكبر دول آسيان في حجم التمويل الإسلامي، والثاني بعد ماليزيا في تطوير الخدمات المصرفية الشرعية، على الرغم من أن التطوير بطيء بالمقارنة بماليزيا (Ghozali, Azmi ,& Nugroho, 2019, 44-45).

ويظهر وجود البنوك الإسلامية اليوم في إندونيسيا اتجاهاً متزايداً يتحسن عاماً بعد عام، ويتميز هذا التطور بتنوع المنتجات الصادرة عن المصارف الشرعية الإسلامية، فهي ذات تنوع في مجالات تمويل مختلفة، ومع ذلك تضل عمليات المضاربة والمرابحة والمشاركة في أغلب هذه المصارف هي الركائز الأكثر أهمية في سلة المنتجات الإسلامية.

وقد بينت الدراسات السابقة بأن صيغة التمويل بالمرابحة من أكثر الصيغ استخداما في المصارف إذ أثبتت إحدى الدراسات على المصارف الإسلامية في دول إسلامية أن قيمة المرابحة كنسبة من إجمالي التمويل الذي تقدمه المصارف إسلامية بلغت 96% في مصارف البحرين و85% في مصارف الإمارات العربية (الموسوي، 2018، ص52).

حيث تعتبر المرابحة من أكثر صيغ التمويل استعمالاً في البنوك الإسلامية، لما تتميز به من مميزات شجعت المصارف الإسلامية للتوسع فيها بشكل كبير، ويمكن على حساب معاملات تمويلية أخرى، فالمرابحة تلبي الاحتياجات الشخصية مثل شراء سيارة أو أجهزة وأثاث منزلي، وهي تصلح للقيام بتمويل جزئي لأنشطة العملاء الصناعية أو التجارية أو غيره، وتمكنهم من الحصول على السلع المنتجة من مواد خام والآتات والمعدات من داخل البلد أو من خارجه، وكذلك البيوع الدولية في البضائع، حيث يوكل البنك شخصاً يشتري البضائع، ثم يستلمها البنك، ثم يبيعها للتاجر بربح متفق عليه (الأسرج، 2018، ص16).

إن هذه الدراسة تبحث في التمويل المصرفي الإسلامي في إندونيسيا من خلال التطبيق على أحد المصارف الإسلامية الكبرى في هذا البلد، وهو مصرف مانديري شريعة، من خلال تناول أهم منتج شرعي مقدم في هذه المصرف، وهو التمويل بعقود المرابحة، وتم تقسيم الدراسة إلى مقدمة ومشكلة البحث وأهداف البحث والدراسات السابقة، والإطار النظري وبشمل الحديث عن مفهوم التمويل الإسلامي، والمصارف الإسلامية والتمويل الإسلامي في إندونيسيا، والتمويل الإسلامي بالمرابحة، ومنهج الدراسة والإطار التحليلي ويشمل عرض ومناقشة النتائج وفق أسئلة البحث، ثم ملخص النتائج والتوصيات للدراسة.

- مشكلة البحث

تعكس المصارف الإسلامية في إندونيسيا رغبة السكان الذين يمثلون أكبر دولة يقطنها سكان مسلمون دول العالم، وبالتالي عملت الدولة مشفوعة ومدعومة من مجلس العلماء الإندونيسي والمصارف الإسلامية على تلبية الرغبة لدى السكان في إيجاد خدمات مصرفية متوافقة مع الشريعة الإسلامية، وحيث أن التجربة الإندونيسية في هذا المجال هي تجربة غنية وعريقة ترجع إلى سنة 1992 فإن كشف جوانب عملية منها يعد أمرا مهما لتحقيق فائدة تعود على تلك المصارف، وأيضا الاستفادة من هذه التجربة في مصارفنا الوطنية في ليبيا، فيما يعتبر التمويل الإسلامي بواسطة المرابحة من أهم جوانب التمويل في المصارف الإسلامية، وهذا الكشف لا يتم إلا بفحص شامل ودقيق بأخذ مثال تطبيقي على أحد أكبر المصارف الإسلامية في اندونيسيا وهو مصرف مانديري شريعة، وذلك قبل اندماجه في أكبر مصرف إسلامي في إندونيسيا سنة 2021م.

ج. أسئلة البحث

تسعى الدراسة إلى الإجابة عن الأسئلة التالية:

- ما أهمية التمويل بالمرابحة في مصرف مانديري شريعة؟

- ما أركان عقد المرابحة في مصرف مانديري شريعة؟

- ما القواعد العامة المتعلقة بالمرابحة بمصرف مانديري شريعة؟

أهداف البحث

تهدف الدراسة إلى تحقيق الأهداف التالية:

- معرفة وكشف أهمية التمويل بالمرابحة في مصرف مانديري شريعة.

- معرفة وكشف أركان عقد المرابحة في مصرف مانديري شريعة.

- معرفة وكشف القواعد العامة المتعلقة بالمرابحة بمصرف مانديري شريعة.

الدراسات السابقة

اطلع الباحث على عدد من الدراسات السابقة سواء كانت دراسات عربية أو إندونيسية تناولت جوانب من هذا الموضوع ، ومن بين تلك الدراسات دراسة “ديوي وولان ساري” من اندونيسيا بعنوان: “تأثير تمويل المرابحة والاستصناع والمضاربة والمشاركة على الربحية، للفترة من مارس 2015 إلى أغسطس 2016” (Sari , 2017) وبينت نتائجها أن المرابحة لها تأثير كبير على الربحية بعكس بقية أدوات التمويل الأخرى، ودراسة “مايا كيسواتي”(Kiswati, 2017) من اندونيسيا أيضا بعنوان: “تحليل أثر تمويل المرابحة والمضاربة والمشاركة على العائد على الأصول، بنك الشريعة مانديري خلال الفترة 2012- 2016″، خلص (Anggraini, 2019) في دراسته السابقة ” تحليل استحقاق التمويل على عقود المرابحة في مصرف مانديري فرع سوكوهارجو” بأن إحدى الاستراتيجيات في التغلب على مشاكل التمويل في المصارف الإندونيسية هي إجراء دراسات اقتصادية إسلامية للعملاء الذين يواجهون مشاكل في تسديد الأقساط في تمويل المرابحة. وكذلك دراسة غراب حنان (2023) بعنوان “أثر صيغ التمويل البنكي الإسلامي ،المرابحة والمشاركة والمضاربة والسلم، على التضخم بدولة السودان راسة قياسية خلال الفترة من 2010 إلى 2019” (المحيمد،2016): وتوصلت الدراسة إلى أن هناك علاقة توازنية طويلة المدي بين الصيغ التمويلية الإسلامية والتضخم بنسبة ضئيلة جدا، وتم تحديد علاقة موجبة على المدى الطويل بين صيغة المرابحة وبين التضخم.

ومن بين الدراسات السابقة أيضا دراسة “عبد الرزاق شيخ” (2019) بعنوان: “صيغ التمويل وأثرها على توليد الأرباح في البنوك الاسلامية دراسة حالة بنك قطر الإسلامي ،2011-2018″(شيخ، 2019). وتوصلت الدراسة لعدة نتائج من بينهما: أن بنك قطر الإسلامي تتولد جل أرباحه من صيغة المرابحة والمساومات، وتشكل الأرباح المتولدة من الصيغتان ما يتجاوز نسبة 50% من إجمالي الأرباح، كذلك من بين الدراسات السابقة دراسة “عبد الكريم يحياوي” (2015) بعنوان: “صيغ التمويل الإسلامية ودورها في تحريك القطاع الصناعي مع الإشارة إلى بعض التجارب ،ماليزيا – السودان” ومن بين نتائجها أنه من خلال دراسة تجربة ماليزيا والسودان اتضح أن النظام الإسلامي قادر على النهوض بأي اقتصاد وتطويره وخاصة التجربة الماليزية(يحياوي،2015) وأخيرا دراسة “رائد نصري أبو مؤنس” بعنوان: “دراسة التمويل الإسلامي الماهية والخصائص المعيارية دراسة تحليلية” (أبو مؤنس، 2019) وتوصلت الدراسة إلى توضيح ماهية التمويل الإسلامي وخصائصه وهي دراسة نظرية.

بعد المقارنة بين هذه الدراسة والدراسات السابقة يجد الباحث أن ما تتميز به الدراسة الحالية عن الدراسات السابقة هو أن هذه الدراسة تركز على صيغ التمويل بالمرابحة وهي أشهر الصيغ المتداولة في المصارف الإندونيسية بهدف معرفة طريقة أداء المصرف الإسلامي مانديري شريعة في تقديم هذه الصيغة، ومعرفة توافق هذا الأداء مع القواعد والأحكام الشرعية وفق ما يقوم به الباحث ويقدمه من تحليل ومناقشة.

الإطار النظري

مفهوم التمويل الإسلامي

لغة جاء في المعجم الوسيط: في مادة (مال): مولا وموولا كثر مَاله فَهُوَ مَال، وَهِي مالة وَفُلَانًا أعطَاهُ المَال (موله) قدم لَهُ مَا يحْتَاج من مَال، يُقَال مول فلَانا ومول الْعَمَل، (تمول) نما لَهُ مَال ومالا اتَّخذهُ قنية (المَال) كل مَا يملكهُ الْفَرد أَو تملكه الْجَمَاعَة من مَتَاع أَو عرُوض تِجَارَة أَو عقار أَو نقود أَو حَيَوَان (ج) أَمْوَال (المعجم الوسيط،1972، ج2، ص892).

والتمويل اصطلاحا: هو: “النشاط المؤدي للحصول على الأموال المستخدمة في المشروعات، أو توفير المستلزمات المالية والخطط، وكذلك تأمين المال اللازم للنشاط الاقتصادي”(بن صالح، 2012، ص35).

ويعرف الدكتور “عمر حسين” التمويل على أنه: “توفر النقود في الوقت المناسب أي الوقت الذي تكون فيه المؤسسة في أمس الحاجة للأموال، كما يوفر الوسائل التي تمكن الأفراد والمؤسسات من الاستهلاك والإنتاج على الترتيب وذلك في فترات معينة”(حسن، 1992، ص145).

ويعرف التمويل الإسلامي بأنه: “توفير المال نقديا كان أم سلعيا أم منافع لطالبه شخصيا كان مؤسسة أم دولة من القادر على توفيره مالكا له أم وسيطا، بشروط تكفل للمانح استعادة ما قدمه من مال أو عوضه مع تحقيق ربحية له، كل ذلك في إطار التزام جميع الأطراف بأحكام الشريعة وقيمها بما يحقق أهداف الاقتصاد الإسلامي”(أبو مؤنس، 2019). وهو تقـديم ثـروة عينيـة أو نقديـة بقصـد الاسـترباح مـن مالكهـا إلى شـخص آخر يديرها ويتصرف فيها لقاء عائد تبيحه الأحكام الشرعية(قحف،2004، ص12).

والهدف من التمويل أساساً هو تسهيل المبادلات والأنشطة الحقيقية، فالنشاط الحقيقي هو التبادل إما بغرض الاستثمار أو الاستهلاك، وهو عماد النشاط الاقتصادي، والخطوة الأولى نحو تنمية الثروة وتحقيق الرفاهية لأفراد المجتمع، فلو كان الأفراد يملكون المال اللازم لإتمام هذه الأنشطة لما كان هناك مبرر للتمويل، وإنما تنشأ الحاجة للتمويل إذا وجدت مبادلة نافعة؛ لكنها متوقفة بسبب غياب المال اللازم لإتمامها، فالتمويل في هذه الحالة يحقق قيمة مضافة للاقتصاد؛ لأنه يسمح بإتمام نشاط حقيقي نافع لم يكن من الممكن إتمامه لولا وجود التمويل (شحاته وأخرون،2019، ص11).

وفي أهمية التمويل الإسلامي: نجد أن التمويل الإسلامي هو الإمداد بالأموال اللازمة للمنشآت المختلفة، وذلك بالصيغ التي تتوافق مع أحكام ومبادئ الشريعة الإسلامية، ووفق معايير وضوابط شرعية وفنية، تساهم بدور فعّال في تحقيق التنمية الاقتصادية والاجتماعية، ولا شك في أن أهمية التمويل الإسلامي تنبع من خصائص صناعة التمويل الإسـلامي المسـتمدة مـن أحكـام ومبـادئ الشـريعة الإسـلامية كمـنهج متكامـل للحيـاة، وللـدور الرائـد المتكامـل الـذي تحققـه مصـادر التمويــل الإســلامي في تلبيــة احتياجــات الأفــراد بمــا يكفــل تحقيــق التنميــة الاقتصــادية والاجتماعيــة للأفــراد والمجتمع ككل(كتاف2022، ص171).

ويتميز التمويل الإسلامي بالعديد من المميزات نذكر منها:

- اعتماد مبدأ التمويل الإسلامي يساهم في إسقاط التعامل بالفائدة، مما يؤدي إلى تخفيض تكاليف الإنتاج، ومن ثم تخفيض أسعار السلع والخدمات، وزيادة الطلب عليه، ومن ثم زيادة الاستثمار، وزيادة التوظيف، واستغلال الموارد الاقتصادية المتاحة.

- تحقيق معدل أمثل للنمو الاقتصادي في المجتمع، من أجل زيادة مستوى الرفاهية الاقتصادية.

- استقرار القوة الشرائية للنقود هدف عام، لكي تصبح النقود واسطة تبادل ووحدة حسابية ومقياسا عادلا للمدفوعات المؤجلة ومستودع للقيمة.

- يعمل التمويل الإسلامي على تحقيق العدالة في توزيع الدخل، من خلال ربط القيم التبادلية للسلع والخدمات.

- العمل على تنمية المال وعدم اكتنازه وحبسه عن التداول (قطاف ومقدم، 2017، ص301).

التمويل الإسلامي بالمرابحة

تمتلك الشريعة الإسلامية العديد من أساليب وصيغ التمويل المستنبطة من فقه المعاملات التي يتم توصيل الأموال من مقدمي التمويل إلى طالبي التمويل وفقا لها ولكل صيغة من هذه الصيغ أسلوبها في التمويل حسب طبيعتها التمويلية الخاصة بها، وفي هذه الدراسة يركز الباحث على أهم صيغ للتمويل الإسلامي وهي المرابحة، والمرابحة هي ما يعرف في الفقه الإسلامي بالبيوع، وبيع المرابحـة هـو أحـد أنواع البيوع الإسلامية الأساسية، وتعرف المرابحة بأنها البيع بما اشترى وبزيادة ربح معلوم عليه (البركتي،1986، ج1، ص476) (النسفي،1995، ج1، ص240) (المناوي،1410ه، ج1، ص647).

وعرفت بأنها بيـع الـشيء بمثـل الـثمن الأول (ثمنـه الأصلي) مضافاً إليه زيادة معلومة للمشتري تمثل هامش الربح للبائع، وهي نوع مـن أنـواع بيـوع الأمانة، وفيه يتم الاتفاق بين البائع والمشتري على ثمن السلعة آخذين بعين الاعتبار ثمنهـا الأصـلي الذي اشتراها به البائع، وتعد المرابحة المصرفية واحدة من أهم صيغ التمويـل الأكثـر تطبيقـاً فـي الصناعة المصرفية الإسلامية، حيث بدأ استخدامها مع بداية التطبيق العملي للمـصارف الإسلامية، أي منذ عقد السبعينيات في القرن الماضي، ويقوم المصرف من خلال هذه الصيغة بشراء مـا يحتاجـه العملاء من سلع استهلاكية وموجودات انتاجية (السرطاوي، 1999، ص235).

وصور هذه المعاملة في المصرف الإسلامي هي: أن يتقدم العميل إلى المصرف طالباً منه شراء سلعة معينة بالمواصفات التي يحددها على أساس الوعد بشراء تلك السلعة اللازمة له فعلاً مرابحة بالنسبة التي يتفق عليها، ويدفع الثمن مقسطاً حسب امكاناته، على أن يدعم هذا الطلب بالمستندات اللازمة، ومنها على سبيل المثال عرض أسعار للسلعة موضوع المرابحة، ويقوم المصرف بعد ذلك بالإجراءات اللازمة للحصول على السلعة المتفق عليها ودفع قيمتها، وبعد وصول البضاعة يُخطر العميل لإتمام اجراءات البيع (البلتاجي،2012، ص43).

وتوجد عدة شروط للمرابحة ذكرها الفقهاء من أهمها:

- أن يكون الثمن الأول معلوم لطرفي العقد وبالأخص للمشتري الثاني، وكذلك ما يحمل عليه من تكاليف أخرى.

- أن يكون الربح معلوما سواء كان مقدارا او نسبة من الثمن الأول.

- لا يصح بيع النقود والمرابحة بمثلها ولا يجوز بيع السلعة بمثلها.

- أن يكون العقد الأول صحيحا وذلك لأن بيع المرابحة مرتبط بالعقد الأول (المالقي ،2000، ص423).

المصارف الإسلامية والتمويل الإسلامي في إندونيسيا

تعد إندونيسيا هي أكبر دولة إسلامية من حيث عدد السكان يقطنها مسلمون في العالم، إن هذا العدد الكبير من المسلمين يشكل إمكانات كبيرة لتطوير الخدمات المصرفية الإسلامية، وقد بدأ هذا الموضوع في جذب اهتمام الحكومة إلى إصدار القوانين الداعمة للمصارف الإسلامية، وذلك عبر السياسات والقرارات المتخذة خلال فترة استمرت لنحو 36 سنة في الفترة (1974-2008)، وفي عام 1988 قامت الحكومة بإصدار حزمة من القرارات والسياسات التي عرفت فيما بعد بقرارات أكتوبر 1988 (عبد الحميد، 2018، ص90).

وبعد جهود ومبادرة من مجلس العلماء الإندونيسي (MUI) وتزامن ذلك مع صدور القانون رقم (7) لسنة 1992م بشأن تنظيم المصارف، أصدرت الحكومة الإندونيسية القانون رقم (10) لسنة 1998م لتعديل القانون رقم (7) لسنة 1992م، وكان الغرض من ذلك توسيع قاعدة العمل المصرفي الإسلامي في مجالات مثل التأمين الإسلامي وأسواق رأس المال الإسلامية وصناديق الاستثمار الإسلامية والسندات الإسلامية، ومؤسسات التمويل الأصغر الإسلامي.

وإثر الأزمة الاقتصادية التي طالت الاقتصاد الإندونيسي وهي أزمة النمور الأسيوية 1997م والتي ظهرت آثارها المدمرة على المصارف التقليدية، وبينما كانت المصارف الإسلامية في مأمن منها، ضربت آثارها المصارف التقليدية بشدة، وعلى أثرها قامت الحكومة بعدة خطوات لإعادة ثقة المواطنين بالقطاع المصرفي، وقد اتضح أن عمليات الإغلاق المختلفة التي قامت بها الحكومة بسبب طبيعة عجز ميزانية البنوك عن الوفاء بتعهداتها لم تطال المصارف الإسلامية، ولم يتأثر عملها إلا في بعض الخسائر التشغيلية، بسب طبيعة هذه المصارف وخصائصها، وبعدها عن الفوائد الربوية، وبالتالي أظهرت المصارف الاسلامية صلابتها خلال الأزمة النقدية التي ضربت إندونيسيا في الفترة من 1997-1998م، والتي كانت من أصعب الأزمات الاقتصادية التي مرت على الاقتصاد الإندونيسي على مر العصور (عبد الحميد، 2018، ص90).

ثم قامت السلطات النقدية والمصرفية في إندونيسيا بمجموعة متواصلة من الإجراءات التي توجت في 17 يونيو 2008 بإصدار القانون رقم 21 لعام 2008 بشأن الخدمات المصرفية الإسلامية، والذي ينظم أنواع الأعمال ويوضح أحكام تطبيق الشريعة وجدوى الأعمال وتوزيع الأموال وفصل البنوك الشرعية عن أعمال البنوك التقليدية، وباعتباره قانونًا ينظم على وجه التحديد الخدمات المصرفية الشرعية، فهذا القانون ينظم مسألة الالتزام والرقابة وفق أحكام الشريعة الإسلامية، والتي تقع سلطتها على عاتق مجلس العلماء المسلمين الذي تمثله هيئة الرقابة الشرعية (DPS)، وألزم القانون ضرورة تشكيل لجنة في كل مصرف إسلامي أو وحدة أعمال شرعية، لمتابعة تنفيذ الفتوى الصادرة عن مجلس العلماء الإندونيسي (MUI) والمنصوص عليها في لوائح بنك إندونيسيا (PBI) (Ghozali, Azmi ,& Nugroho, 2019, 44-45).

إن وجود القانون رقم 21 لعام 2008 بشأن الخدمات المصرفية الشرعية يضفي الشرعية على عمل الخدمات المصرفية الشرعية في إندونيسيا بجميع خصائصها، كما يوفر وجود هذا القانون أساسًا متينًا للوائح بنك إندونيسيا التي تنظم من الناحية الفنية الخدمات المصرفية الشرعية في إندونيسيا. (Prasetyo, 2010,71).

ز. منهج الدراسة

اتبع الباحث المنهج الوصفي وهو الذي يعتمد على دراسة الأوضاع الراهنة للظواهر من حيث خصائصها، وأشكالها، وعلاقاتها، والعوامل المؤثرة في ذلك ، وهذا يعني أن المنهج الوصفي يهتم بدراسة حاضر الظواهر والأحداث، أما هدفه الأساسي فهو فهم الحاضر لتوجيه المستقبل، وذلك من خلال وصف الحاضر بتوفير بيانات كافية لتوضيحه، وفهم إجراءات المقارنة، وتحديد العوامل وتطوير الاستنتاجات من خلال ما تشير إليه البيانات(الأشقر،1995، ص5).

وقام الباحث باعتماد الطريقة الوثائقية في جمع بيانات البحث والتي تعتمد على الاطلاق على الوثائق من ميدان البحث، وهي مصدر أساسي من مصادر جمع البيانات في البحث الوصفي، وتشمل الوثائق والإحصائيات والنشرات والتقارير المنشورة في موقع مصرف مانديري شريعة باعتباره المصدر الرئيسي في هذه الدراسة وهو: //www.syariahmandiri.co.id http فإن مصدر الحصول على بيانات حول المرابحة في هذه الدراسة من التقارير المالية (الميزانية العمومية وبيان الدخل لمصرف مانديري شريعة- إندونيسيا) وقد أدمج هذا المصرف مع مصرفين إسلاميين أخريين خلال سنة 2021م والباحث في هذه الدراسة سوف يتعامل مع هذا المصرف قبل الدمج وكانت البيانات المجمعة قبل سنة 2021م.

ح. الإطار التحليلي ومناقشة النتائج

نبذة عن مصرف مانديري شريعة إندونيسيا

بالنسبة لمجال تطبيق هذه الدراسة وهو بنك مانديري شريعة فإن هذا المصرف لم يتأخر كثيراً عن الظهور حيث يعتبر مصرف مانديري شريعة أحد أهم المصارف الشرعية في إندونيسيا، والمقصود بالشرعية تلك المصارف التي تتبع الشريعة الإسلامية في تعاملاتها بالكامل، وترجع بدايات إنشاءه بعد أن شهدت إندونيسيا الأزمة المالية في تسعينات القرن الماضي التي كان لها مجموعة متنوعة من الآثار السلبية الهائلة على حياة الناس وعلى عالم الأعمال، وفي ظل هذه الظروف واجهت الصناعة المصرفية الوطنية التي تهيمن عليها البنوك التقليدية أزمة غير عادية، لكن قد استفادت المصارف الشرعية من جانب آخر من هذه الأزمة، فلقد بادرت الحكومة بدمج (أربعة) بنوك مملوكة للدولة وهي بنك التجارة الحكومي، وبنك بومي دايا، وبنك إكسيم، وبنك بابندو، لتصبح بنكًا واحدًا قويًا باسم PT بنك أنديري (بيرسيرو) تبك، في 31 يوليو 1999، ثم أعد فريق تطوير بنك الشريعة على الفور نظام البنية التحتية، بحيث تم تحويل الأنشطة التجارية لشركة BSM من بنك تقليدي إلى بنك يتقيد بمبادئ الشريعة تحت اسم PT Bank Syariah Mandiri كما هو مذكور في عقد التوثيق: Sutjipto، SH، No. سبتمبر 1999، ثم إجراء التغيير في أنشطة الأعمال BSM لتصبح بنكًا تجاريًا شرعيًا من قبل محافظ بنك إندونيسيا من خلال مرسوم محافظ بنك إندونيسيا رقم (1999/25/24-1 /KEP.BI) الصادر في أكتوبر 1999م، وأصبح بموجب هذا المرسوم اسم هذا البنك Bank Syariah Mandiri اعتبارا من 1-11-1999م (إحسان،2018، ص47).

ويعد بنك شريعة مانديري بنك شرعي يتمتع بالأداء الأفضل، ولديه أعلى معدل ربح مقارنة بالبنوك الإسلامية الأخرى، ويُظهر بنك الشريعة مانديري أداءه كواحد من اللاعبين في عالم المصارف الوطنية الإندونيسية القادرة على الوقوف بما يتماشى مع البنوك الوطنية القائمة، اعتبارًا من ديسمبر 2017 بنك شريعة مانديري لديه 737 مكتب خدمة في جميع أنحاء إندونيسيا، مع وصول إلى أكثر من 196000 شبكة صراف آلي، وفي الواقع مع الأداء الجيد ونمو الأصول يحتل بنك شريعة مانديري المرتبة 21 من أصل 121 مصرفاً تجارياً عاملاً في إندونيسيا، وأن تصنيف بنك شريعة مانديري كان قبل خمس سنوات B فقط، وهو الآن ضعف (AA) ناقص(www.syariahmandiri.co.id).

وفي سنة 2021 تم دمج مصرف مانديري شريعة مع مصارف إسلامية أخرى في إندونيسيا وتضمنت عملية الاندماج مصرف (بي أر تي) شريعة ومصرف (بي إن آ) شريعة، وكان من بينها بنك مانديري شريعة ، وأطلق على المصرف الجديد مصرف شريعة اندونيسيا ،كان ذلك بناء على قرار صادر في يوم الأربعاء 27 يناير 2021 من هيئة الخدمات المالية الاندونيسية (OJK) رقم (SR-3/PB.1/2021) (Sitorus ,2021).

- أهمية التمويل بالمرابحة في مصرف مانديري شريعة

تعتبر المرابحة من أكثر صيغ التمويل استعمالاً في البنوك الإسلامية، لما تتميز به من مميزات شجعت المصارف الإسلامية للتوسع فيها بشكل كبير ويمكن على حساب معاملات تمويلية أخرى، فالمرابحة تلبي الاحتياجات الشخصية مثل شراء سيارة أو أجهزة وأثاث منزلي، وهي تصلح للقيام بتمويل جزئي لأنشطة العملاء الصناعية أو التجارية أو غيره، وتمكنهم من الحصول على السلع المنتجة من مواد خام والآتات والمعدات من داخل البلد أو من خارجه وكذلك البيوع الدولية في البضائع حيث يوكل البنك شخصاً يشتري البضائع ثم يستلمها البنك ثم يبيعها للتاجر بربح متفق عليه(الأسرج،2018، ص16).

يكتسب التمويل بالمرابحة ضمن مكونات عقود مصرف مانديري شريعة أهمية وأولوية قصوى، وهذا ما تشير إليه لغة الأرقام قبل أي مؤشرات أخرى من العملاء وغيرهم، ما يقرب من 60% إلى 70% من إجمالي التمويل تستحوذ عليه عملية المرابحة في مصرف مانديري شريعة وفي بنك معاملات (Latif , 2016, 9).

وتمويل المرابحة هو عقد لتوريد السلع على أساس نظام البيع والشراء، حيث يقوم البنك كبائع بتوفير احتياجات العميل وبيع السلعة للعميل بسعر الشراء، بالإضافة إلى هامش متفق عليه، إذا المرابحة هي اتفاقية بيع وشراء بين العميل والبنك الإسلامي، من الناحية الفنية في بنك مانديري شريعة فهو يقوم بشراء احتياجات العميل إلى المورد ثم بيع البضائع مرة أخرى إلى العميل بهامش متفق عليه، يتم دفع سعر البيع (السعر الأساسي + هامش الربح) على أقساط كل شهر للفترة المتفق عليها بين العميل والبنك الإسلامي، وميزة المرابحة مقارنة بالمنتجات المماثلة في البنوك التقليدية هي أن مبلغ الأقساط ثابت، دون تغيير على الرغم من تقلبات أسعار الفائدة كما في المصارف التقليدية، بالإضافة إلى ذلك فإن تمويل المرابحة هو تمويل متوافق مع الشريعة الإسلامية، أي أنه لا يوجد عنصر الربا فيه، عادة ما تكون السلع التي يمكن تداولها في بنك الشريعة مانديري في شكل: شراء منازل، مباني أو ما شابه، شراء مركبات، معدات نقل، شراء معدات صناعية، وشراء أصول أخرى لا تتعارض مع الشريعة الإسلامية (http://www.syariahmandiri.co.id).

- أركان عقد المرابحة في مصرف مانديري شريعة

أركان تمويل المرابحة بمصرف مانديري شريعة هي أربع أركان وهي كما يلي:

أ. البائع هو الطرف الذي لديه سلع للبيع.

ب. المشتري هو الطرف الذي يحتاج وسيشتري البضائع (في هذه الحالة، يجب أن يتم استيفاء المعايير اللازمة للبيع حسب الشريعة أي طوعيًا بمعنى أنه لا يتم إجباره أو تحت الضغط).

ج. الهدف من البيع أو من العقد، أي ما بين البائع والمشتري ويجب أن يكون السعر في هذه الحالة واضحًا أيضًا، ولا يتأثر بتغيرات جديدة، فيما بعد، وسيتم إضافة هذا السعر إلى الهامش من قبل البنك الإسلامي والذي سيتم الاتفاق عليه من قبل العميل تعمل البنوك الإسلامية كمشترين للبائع، مع استيفاء المعايير وهي:

1) كل السلع جائزة للبيع ما عدا المحظورة أو المحرمة

2) أن تكون مفيدة للأفراد والشركات

3) يمكن توفير هذه السلع حالاً للمشتري

4) الملكية الكاملة للطرف الذي لديه العقد أي المصرف

5) عدم مخالفة المواصفات المتفق عليها بين البائع والمشتري.

د. الإيجاب والقبول بين المشتري والبائع، يجب أن يكون العقد واضحًا ومذكورًا تحديدًا مع من يجب أن يكون العقد بين الموافقة والقبول ومنسجمًا مع مواصفات السلع وسعرها.

وبالنظر لهذه الشروط يجد الباحث إنها مستوحاة من روح أحكام الشريعة الإسلامية، فالمرابحة هي بيع مباح ويعد بديلاً عن المعاملات الربوية في المصارف التقليدية، والربا محرم في الشريعة وأي قرض جؤر نفعاً أي نفعاً محرما فهو ربا، فالمرابحة بيع الذي أباحه الله تعالى وليست ربا الذي حرمه سبحانه وفي كتابه المجيد يقول عز وجل: (وَأَحَلَّ اللّهُ الْبَيْعَ وَحَرَّمَ الرِّبَا) (البقرة: 275) كذلك اتفاق شرط عدم مخالفة المواصفات المتفق عليها بين البائع والمشتري مع الشريعة من حيث الوفاء بالعهود والصدق في المعاملة، ويتضح ذلك حين نتأمل في الحديث الشريف الذي ورد في الشروط حيث قال صلى الله عليه وسلم: “وَالْمُسْلِمُونَ عَلَى شُرُوطِهِمْ، إِلَّا شَرْطًا حَرَّمَ حَلَالًا، أَوْ أَحَلَّ حراما”(النيسابوري،2009، ج2، ص57).أعلى النموذج

أسفل النموذج

والأمر نفسه نجده في انطباق الشرط المتعلق بوضوح السعر للمشتري من طرف البائع وهو البنك كما جاء عند المجامع الفقهية: فلا بد أن نقرر أن من شروط صحة بيع المرابحة أن يكون الثمن معلوما وأن يكون الربح معلوما، وهذا ما قررته المجامع الفقهية والمؤسسات التي تعنى بشؤون المصارف الإسلامية، فقد جاء في المعيار الشرعي رقم (1) من معايير هيئة المحاسبة والمراجعة للمؤسسات المالية الإسلامية ومقرها البحرين والمتعلق بالمرابحة ما يلي: يجب أن يكون كل من ثمن السلعة في بيع المرابحة للآمر بالشراء وربحها محددا ومعلوما للطرفين عند التوقيع على عقد البيع ولا يجوز بأي حال أن يترك تحديد الثمن أو الربح لمتغيرات مجهولة أو قابلة للتحديد في المستقبل(عفانة،2009، ص22).

كذلك نجد انطباق الأمر في مسألة التراضي في البيع بين المصرف والعميل طواعية بدون إكراه يقول الإمام الشافعي رحمه الله: فأصل البيوع كلها مباح، إذا كانت برضا المتبايعين الجائزي الأمر (أي التصرُّف) فيما تبايعا، إلا ما نهى عنه رسول الله صلى الله عليه وسلم منها، وما كان في معنى ما نهى عنه رسول الله صلى الله عليه وسلم، محرَّم بإذنه، داخل في المعني المنهي عنه وما فارق ذلك أبحناه بما وصفنا من إباحة البيع في كتاب الله(الشافعي،1393ه، ج3، ص3).

كما يرى الباحث انطباق هذه الشروط الأربعة مع أحكام الشريعة الإسلامية وخاصة مع المذهب الشافعي الذي هو مذهب إندونيسيا الفقهي، ففي مسألة الإيجاب والقبول عندهم أن البيع لا ينعقد إلا بصيغة، ولا صيغة إلا بإيجاب وقبول، وهذا مذهب الشافعية، وقالوا – أي الشافعية- ولا ينعقد البيع إلا بالإيجاب والقبول، فأما المعاطاة فلا ينعقد بها البيع؛ لأن اسم البيع لا يقع عليه والإيجاب أن يقول: بعتك أو ملكتك أو ما أشبههما، والقبول أن يقول: قبلت أو ابتعت أو ما أشبههما فإن قال المشتري: بعني، فقال البائع: بعتك انعقد البيع، لأن ذلك يتضمن الإيجاب والقبول(النووي،1980، ج9، ص190).

وكذلك في مسألة عدم البيع إلا لمن يملك فلا يصح بيع ما لم يملكه من أراد البيع، لقوله صلى الله عليه وسلم: وَلاَ بَيع إلا فيما تَمْلِكُ (سنن أبي داوود، ج2،ص258). وحمله الإمام الشافعي رحمه الله على أن المقصود به شيء معين، ولا يدخل فيه مثلاً بيع السلم، ومن هنا أن الشافعية يمنعون بيع العين الغائبة، ولو كانت موصوفة ما دامت معينة، فإذا كانت السلعة المعينة غير حاضرة عند العقد لم يصح العقد عليها عندهم، لكنهم يجوزن السلم الحال مع غيبة المبيع، لأن المبيع في مثل هذا لا يكون متعلقاً بسلعة معينة، بل يكون موصوفاً، متعلقاً في ذمة البائع، مضموناً عليه(الدُّبْيَانِ،1432ه، ج4، ص293).

- القواعد العامة المتعلقة بالمرابحة بمصرف مانديري شريعة

في المادة (1) من لائحة بنك إندونيسيا (PBI) رقم 7/46 / PBI / 2005 فيما يتعلق بتحصيل وتوزيع الأموال للبنوك التي تقوم بأنشطة تجارية على أساس مبادئ الشريعة، تنص فقرتها على أن المرابحة هي بيع وشراء السلع يتضمن تكلفة البضائع، بالإضافة إلى هامش الربح متفق عليه.

وفي توضيح المادة (19) من القانون رقم (21) لسنة 2008 بشأن الصيرفة الإسلامية يذكر أن المرابحة هي اتفاقية تمويل محسوب بسعر الشراء للمشتري والمشتري يدفعه بسعر أكثر من الربح المتفق عليه، ويعرّف بنك الشريعة مانديري تمويل المرابحة على أنه تمويل مبني على اتفاقية بيع وشراء بين البنك والعميل، بشرط أن يشتري البنك السلع المطلوبة ويبيعها للعميل على حساب رأس المال بالإضافة إلى ربح هامش متفق عليه (Sinaga, 2016, 221).

في إندونيسيا يعتمد تطبيق بيع المرابحة وبيعها في البنوك الإسلامية على مرسوم فتوى DSN-MUI ونظام بنك إندونيسيا (PBI) ووفقًا لقرار فتوى DSN رقم: 04 / DSN-MUI / IV / 2000 فإن أحكام المرابحة في البنوك الإسلامية كما يلي:

1) تقوم البنوك والعملاء بإبرام عقد المرابحة بحيث يكون خالٍ من الربا.

2) السلع التي يتم تداولها لا تحرمها الشريعة الإسلامية.

3) يقوم البنك بتمويل جزء أو كل سعر شراء البضائع التي تم الاتفاق على جودتها.

4) يقوم البنك بشراء السلع التي يحتاجها العملاء نيابة عنهم، ويجب أن تكون هذه المشتريات قانونية وخالية من الربا.

5) يجب على البنك تقديم وتوضيح جميع الأمور المتعلقة بالشراء، على سبيل المثال إذا تم الشراء بالدين.

6) يقوم البنك بعد ذلك ببيع السلعة للعميل (المشتري) بسعر بيع يساوي سعر الشراء بالإضافة إلى الأرباح، في هذا الصدد يجب على البنك أن يخطر العميل بصدق بتكلفة السلع الكلية مع التكاليف الأخرى.

7) يدفع العميل الثمن المتفق عليه للبضائع خلال الفترة الزمنية المتفق عليها.

8) لمنع إساءة استخدام العقد، يجوز للبنك الدخول في اتفاقية خاصة مع العميل.

9) إذا أراد البنك تمثيل العميل في شراء البضائع من طرف ثالث، فيجب إبرام اتفاقية بيع وشراء مرابحة بعد أن تصبح البضائع، من حيث المبدأ ملكًا للبنك(MUI ,2006).

بشأن القواعد المتعلقة بالعملاء تنص أيضا الفتوى بشأنهم – وهم العملاء الذين يستخدمون تمويل المرابحة- على ما يلي:

1) يقدم العميل طلبًا إلى البنك ويعتبر اتفاقية لشراء سلع أو أصول.

2) في حالة قبول البنك للطلب، يجب عليه أولاً شراء الأصول التي طلبها بشكل قانوني مع التاجر.

3) يقوم البنك بعد ذلك بتقديم الأصل إلى العميل ويجب على العميل قبوله (شرائه) وفقًا للاتفاق الذي تم الاتفاق عليه؛ لأن الاتفاقية ملزمة قانونًا، ثم يجب على الطرفين إبرام عقد بيع وشراء.

4) يسمح للبنوك في البيع والشراء أن تطلب من العملاء دفع عربون عند التوقيع على اتفاقية طلب مبدئي.

5) إذا رفض العميل شراء السلعة فيجب دفع التكاليف الحقيقية للبنك من الدفعة الأولى.

6) إذا كانت قيمة الدفعة الأولى أقل من الخسارة التي يجب أن يتحملها البنك، فيمكن للبنك أن يطلب بقية الخسائر من العميل.

7) عند استخدام السلفة أو عقد عربون كبديل عن الدفعة الأولى وقرر العميل شراء السلعة، عليه فقط دفع الثمن المتبقي، ولكن إذا قام العميل بإلغاء الشراء، فإن الدفعة المقدمة تعود للبنك عن الحد الأقصى للخسارة التي تكبدها البنك بسبب الإلغاء، وإذا كانت الدفعة الأولى غير كافية يجب على العميل دفع النقص. من حيث الضمانات الواردة في هذه الفتوى يجوز الاتفاق بشأنها بين الطرفين حتى يكون العملاء جادين بشأن طلباتهم، ويمكن للبنوك أن تطلب من العملاء تقديم ضمانات يمكن الاحتفاظ بها (http://www.syariahmandiri.co.id). أما فيما يخص الديون في المرابحة فقد تم تنظيمها على النحو التالي:

أ) من حيث المبدأ فإن تسوية دين العميل في صفقة المرابحة لا علاقة لها بالمعاملات الأخرى التي قام بها العميل مع طرف ثالث على هذا البند، فإذا أعاد العميل بيع السلعة بالأرباح أو الخسائر، فإنه لا يزال ملزماً بتسوية الدين للبنك.

ب) إذا قام العميل ببيع السلعة قبل انتهاء فترة التقسيط، فلا يلزمه سداد جميع الأقساط على الفور.

ج) إذا تسبب بيع السلعة في خسارة، فيجب على العميل تسوية الدين وفقًا للاتفاق الأول، يجب عليه عدم إبطاء دفع القسط أو طلب حساب الخسارة.

من حيث التمويل، غالبًا ما يوجد فيما يتعلق بتأجيل التمويل من قبل العملاء، الأشياء التي يجب مراعاتها إذا كان هناك تأخير في الدفع في المرابحة هي:

1) العملاء الذين لديهم القدرة ليس لديهم ما يبرر في تأخير تسوية الديون.

2) إذا قام العميل بتأخير الدفع عمداً، أو إذا لم يقم أحد الأطراف بالوفاء بالتزاماته، يتم تنفيذ التسوية من خلال هيئة التحكيم الشرعي بعد عدم التوصل إلى اتفاق من خلال المداولات معه.

ومع ذلك، إذا تم الإعلان عن إفلاس العميل وفشله في تسوية الدين، فيجب على البنك تأجيل فاتورة الديون حتى يتمكن العميل من العودة، أو بالاتفاق (فتوى المجلس الشرعي الوطني الإندونيسي رقم 13).

شكل رقم 1 متطلبات عقود تمويل المرابحة بمصرف مانديري شريعة

وهناك العديد من المتطلبات التي يجب أن يفي بها العميل للتمويل الاستهلاكي في عقود المرابحة (التمويل المستخدم لتلبية احتياجات الاستهلاك، والذي سيتم استخدامه لتلبية الاحتياجات) (أنطونيو،2001، ص160)( www.syariahmandiri.co.id).

والمتطلبات التي يجب الوفاء بها إذا كان العميل حسب حالته التالية:

أ. الموظفون:

1) الهوية الشخصية وهوية الزوج

2) بطاقة الأسرة وشهادة الزواج

3) قسيمة الراتب لآخر شهرين

4) مرسوم التعيين النهائي

5) نسخة من الحساب البنكي في الأشهر الثلاثة الماضية

6) بيانات تمويل الغرض.

ب. رجال الأعمال:

1) الهوية الشخصية وهوية الزوج

2) بطاقة الأسرة وشهادة الزواج

3) شهادة شرعية الأعمال

4) التقرير المالي لعامين

5) الأداء الماضي 2 سنوات الماضية

6) خطة العمل 12 شهرا قادمة

7) تمويل بيانات الغرض

بالإضافة إلى تمويل المستهلك، هناك أيضا تمويل المنتج.

وتوجد بعض المتطلبات التي يجب أن يفي بها العملاء للتمويل الإنتاجي (التمويل المستخدم لتلبية احتياجات الإنتاج بالمعنى الأوسع، أي زيادة الأعمال التجارية، وإنتاج الأعمال، والتجارة، والاستثمار) ووضع العملاء وهي كما يلي:

أ. الكيان التجاري (الشركات ونحوها) هو:

1) صك تأسيس الأعمال

2) هوية الإدارة

3) إثبات شرعية الأعمال

4) التقرير المالي لعامين

5) الأداء الماضي 2 سنوات الماضية

6) خطة العمل 12 شهرا قادمة

7) بيانات تمويل الغرض

ب- الأفراد هم:

1) الهوية الشخصية وهوية الزوج

2) بطاقة الأسرة وشهادة الزواج

3) إثبات شرعية الأعمال

4) التقرير المالي لعامين

5) الأداء الماضي 2 سنوات الماضية

6) خطة العمل 12 شهرا قادمة

7) بيانات تمويل الغرض(www.syariahmandiri.co.id).

بالنسبة للضمانات أيضا يطلب بنك الشريعة مانديري جدوى تجارية أو ضمانات إضافية أو ذمم مدينة، لذا لا يجب أن يكون الضمان في شكل سلع يشتريها البنك للعميل. بالنسبة للمسائل الإضافية، إذا تم ضمانه من قبل حق الاكتتاب، فإن بنك الشريعة مانديري سوف يسعى جاهداً ليصبح الدائن المفضل، إذا تمت تسوية بند الضمان لطرف آخر، فلا يمكن لبنك الشريعة مانديري قبول البند كضمان، في أحكام بنك شريعة مانديري الأشياء التي يجب تحقيقها بشكل عام من حيث تمويل المرابحة هي:

1) يقدم البنك أموال تمويل على أساس اتفاقية بيع وشراء السلع.

2) يتم تحديد الفترة الزمنية لدفع سعر البضائع من قبل العميل إلى البنك بناءً على اتفاق البنك والعميل.

3) يمكن للمصارف تمويل جزء أو كل ثمن شراء السلع التي تم الاتفاق على جودتها.

4) في حالة قيام البنك بالنيابة عن العميل لشراء السلع، فيجب إبرام اتفاقية المرابحة بعد أن تصبح البضاعة مملوكة للبنك من حيث المبدأ.

5) يمكن للبنك أن يطلب من العملاء دفع وديعة أو عربون عند التوقيع على اتفاقية مبدئية لطلب البضائع من قبل العميل.

6) يمكن للمصارف أن تطلب من العملاء تقديم ضمانات إضافية بالإضافة إلى السلع التي يمولها البنك.

7) يجب تحديد اتفاقيات الهامش للربح مرة واحدة في بداية العقد وعدم تغييرها خلال فترة العقد.

8) يجب أن تكون أقساط التمويل خلال فترة العقد متناسبة (www.syariahmandiri.co.id).

من جهة أخرى يسدد العملاء قروضهم على أقساط وفقًا لأحكام فتوى الهيئة الشرعية الوطنية رقم 04 / DSNMUI / IV / 2000 والرسالة المعممة رقم 10/31 / DPbS من بنك إندونيسيا حول منتجات الشريعة، ووحدات الأعمال الشرعية، وهذا بالطبع يوفر الراحة للعملاء، لذلك من المتوقع أن يتمكن العملاء من خلال تحسين الخدمات من خلال رفاهية البنوك.

بالنسبة لمتطلبات هامش الربح المطبقة في تمويل المرابحة:

يتولى بنك الشريعة مانديري تقديم الخدمات للعملاء على شكل تمويل مرابحة ويحدد هوامش ربح في كل تمويل يتم، عند تحديد الهامش من العملاء، هناك عوامل ينظر فيها بنك الشريعة مانديري وهي:

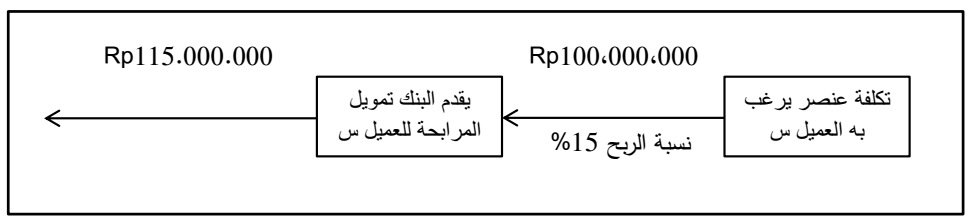

أ. قدرة العميل

ب. سياسة البنك الإسلامي المستقلة: على سبيل المثال، سعر عنصر يرغب به العميل (س) لدعم أنشطته التجارية بقيمة 100،000،000 روبية (مائة مليون روبية)، يقدم البنك تمويل المرابحة للعميل (س) بأن يشتري البنك لهذا البند للعميل، ولكن يتم تقييم العنصر من قبل البنك مقابل Rp115.000.000 (مائة وخمسة عشر مليون روبية) في هذا المثال، يحدد البنك هامشًا بنسبة 15% Rp115.000.000 هي القيمة الإجمالية التي تتكون من التكلفة والهامش، ومع ذلك، إذا كان العميل (س) يواجه نشاطًا تجاريًا غير متداول، فيمكن للبنك تقليل الهامش، يتم اعتماد هذه السياسة من قبل البنك بناءً على قدرة العميل وسياسة البنك نفسه(www.syariahmandiri.co.id).

شكل رقم 2 سياسة التمويل بالمرابحة بمصرف مانديري شريعة

بناءً على الشرح أعلاه يستنتج الباحث أن البنوك الإسلامية كما هو الحالة في هذا البنك لديها منتجات تمويل بموجب عقد المرابحة، وأن ما يقرب من 60% إلى 70% من إجمالي التمويل تستحوذ عليه عملية المرابحة في مصرف مانديري شريعة، وهي منتج يتفق مع أحكام الشريعة الإسلامية فيما يخص عدم التعامل مع الربا، وإنما استبدال ذلك بنسبة من الربح بعد أن يوفر البنك السلعة فمن حقه كمبدأ في المرابحة والبيع المشروع الحصول على هامش ربح ويكون واضح للعميل، ومن أبرز الشروط التي قد يقع فيها الخلاف في بنية عقد المرابحة وهو ما حسمته المادة 120 من فتوى العلماء بشأن المرابحة أيضًا على أنه إذا قبل البائع طلب المشتري لعنصر أو أصل، فيجب على البائع أولاً شراء الأصل المطلوب أي يكون الأصل في حوزة المصرف خروجاً من الخلاف في هذه المسألة وهل القبض حكمي أو فعلي وإلى ما ذلك(إيريغار،2016، ص117).

وكذلك الضمانات التي يطلبها البنك وهي من حقه، والتقسيط المريح للعميل وفيما يخص المعاملة مع الديون وحالات الإفلاس كلها تتفق مع روح الشريعة الإسلامية، ويمكن تعديلها وفقًا للاحتياجات الحقيقية للعملاء سواء العملاء الأفراد أو الكيانات التجارية، بما لا يخالف أحكامها فموضوع المرابحة يشهد تطوراً وربما نسيمه اجتهادا كل فترة، لهذا السبب، وهذه الأحكام هي متفقة مع الشريعة ومنصوص عليها كذلك في تنظيم قانوني كما في القانون رقم 10 لسنة 1998 بشأن تعديل القانون رقم 7 لسنة 1992 بشأن البنوك واللوائح التنفيذية.

ويستخلص الباحث أن عملية المرابحة هي قيام البنك بشراء شيئًا لتلبية احتياجات العميل في شكل سلع، وأول الخطوات أن يقدم العميل طلبًا لتمويل بعض السلع إلى البنك، بعد ذلك، يوفر البنك التمويل عن طريق تسليم البضائع، على سبيل المثال، سعر السلعة هو 100 ألف روبية ثم يقدر البنك البند بقيمة 115 (سعر البيع 115). يعتمد توفير هامش 15 على سياسة البنك على قدرة العملاء وسياسة البنك الداخلية بحد ذاتها، القيمة 115 هي القيمة الإجمالية التي تتكون من التكلفة والهامش، السعر الأساسي هو 100 بينما دخل هامش البنك 15. كما حدد البنك متطلبات تقديم تمويل المرابحة في تمويل المستهلك وهي تنقسم لمن يتعاملون معه من موظفين أفراد ورجال أعمال، وكذلك حدد البنك شروطاً ومتطلبات فيما يخص تمويل المنتج وتنقسم كذلك إلى تمويل أفراد وتمويل هيئات تجارية أو شركات، كما حدد البنك الضمانات المطلوبة.

ط. النتائج

توصلت الدراسة إلى النتائج التالية:

- التمويل بالمرابحة من أبرز العقود التي ينفذها مصرف مانديري شريعة حيث ما يقرب من 60% إلى 70% من إجمالي التمويل تستحوذ عليه عملية المرابحة، ويعرف مصرف مانديري تمويل المرابحة على أنه تمويل مبني على اتفاقية بيع وشراء بين البنك والعميل، بشرط أن يشتري البنك السلع المطلوبة ويبيعها للعميل على حساب رأس المال، بالإضافة إلى ربح هامش متفق عليه.

- تكون آلية مصرف مانديري شريعة في تمويل المرابحة بالسير وفق خطوات يتبع فيها الأحكام الفقهية والقانونية التي حددتها المادة (19) من القانون رقم (21) لسنة 2008 بشأن الصيرفة الإسلامية التي تذكر بأن المرابحة هي اتفاقية تمويل محسوب بسعر الشراء للمشتري والمشتري يدفعه بسعر أكثر من الربح المتفق عليه، وكذلك يعتمد تطبيق بيع المرابحة وبيعها على مرسوم فتوى مجلس العلماء الاندونيسي (MUI) ونظام بنك إندونيسيا (PBI)، وملخصها أن تكون العملية خالية من الربا، وأن السلع المتداولة غير محرمة، والبنك ممول لهذه السلع ويتولى توفيرها مع توضيح كل التفاصيل بشأن هذه السلع، وللمصرف الحق في الحصول على هامش ربح متفق عليه، كما حددت اللوائح والفتاوى ما يخص العملاء الذين يستخدمون تمويل المرابحة.

- حدد مصرف مانديري متطلبات تقديم تمويل المرابحة في تمويل المستهلك، وهي تنقسم لمن يتعاملون معه من موظفين أفراد ورجال أعمال، وكذلك حدد البنك شروطاً ومتطلبات فيما يخص تمويل المنتج وهو يتفرع إلى تمويل أفراد وتمويل هيئات تجارية أو شركات، كما حدد الهامش من الربح، بالنظر لعوامل ينظر فيها بنك الشريعة مانديري لقدرة العميل ولسياسة البنك الإسلامي المستقلة، وحدد البنك كذلك الضمانات، وما يخص الديون في المرابحة وكيفية تسديد العملاء قروضهم للبنك.

ي. التوصيات

في الختام توصي الدراسة بما يلي:

- الاهتمام بالرقابة الشرعية والامتثال الشرعي حين تنفيذ عقود المرابحة في المصارف الإسلامية.

- تشجيع الأفراد في الانخراط في التمويل الإسلامي لغرض تطوير المصارف الإسلامية ودعمها في مسيرة المنافسة مع المصارف التقليدية.

- العمل على توسيع صيغ التمويل الإسلامي فلا يقتصر على المرابحة، وكذلك توسيع مجالات المرابحة نفسها.

- مواجهة المخاطر المرتبطة بالمرابحة ووضع أليات شرعية وقانونية تحمي عقود المرابحة وتطويرها باستمرار.

المراجع

المراجع باللغة العربية

أبو داود سليمان السِّجِسْتاني، سنن أبي داود، تحقيق محمد محيي الدين عبد الحميد .بيروت-صيدا: المكتبة العصرية، د-ت.

أبو عبد الله الحاكم النيسابوري، المستدرك على الصحيحين، كتاب البيوع .بيروت: دار الكتب العلمية للنشر والتوزيع، 2009م.

أبو عمر دُبْيَانِ بن محمد الدُّبْيَانِ، المعاملات المالية أصالة ومعاصرة، مكتبة الملك فهد الوطنية .الرياض: المملكة العربية السعودية الطبعة: الثانية، 1432هـ.

إسماعيل محمد سليمان الأشقر، بيع المرابحة كما تجريه البنوك الإسلامية .عمان: دار النفائس للنشر والتوزيع، 1995م.

آل ﻓﺮﻳﺎل بن صالح، أحكام التمويل المصرفي المشترك .المملكة العربية السعودية: دار الكنوز ، 2012م.

بيو إحسان، تحليل آلية تنفيذ BSM OTO مع عقد المرابحة في بنك شريعة مانديري في فرع سيمارانج -إندونيسيا: جامعة والي سونجو سمارنج، 2018م.

حامد شحاته وأخرون، بناء المفاهيم الأصيلة لعلوم الأمة .القاهرة: المعهد العالمي للفكر الإسلامي، 2019م.

حسين عبد المطلب الأسرج، إطلاق الإمكانات الواعدة للتمويل الإسلامي .مجهول دار ومكان النشر، 2018م.

حمزة شاكر، دور أصحاب الودائع في تعزيز انضباط سوق المصارف الإسلامية، رسالة دكتوراة، جامعة فرحات عباس، الجزائر، 2022م.

حيدر يونس الموسوي، المصارف الإسلامية أداءها المالي وأثرها في السوق، عمان: دار اليازوري العلمية للنشر والتوزيع، 2018م.

رائد نصري أبو مؤنس، التمويل الإسلامي الماهية والخصائص المعيارية دراسة تحليلية ،مجلة جامعة فلسطين للأبحاث والدراسات، المجلد 9 العدد 1 ،مارس 2019م.

زخمشري عبد الحميد، أهمية قوانين المصارف الشرعية في إندونيسيا .نظرية التفسير الموضوعي مجلة أحكام ، المجلد 18، العدد 1، 2018م.

شافية كتاف، واقع صناعة التمويل الإسلامي بين التجارب الدولية والتحديات المستقبلية ، مجلة دفاتر بوادكس .المجلد 11 ،العدد 1، 2022م.

عائشة الشرقاوي المالقي ، البنوك الإسلامية، التجربة بين الفقه والقانون والتطبيق .الدار البيضاء: المركز الثقافي العربي، 2000م.

عبد الرزاق شيخ، “صيغ التمويل وأثرها على توليد الأرباح في البنوك الإسلامية دراسة حالة بنك قطر الإسلامي، 2011-2018م” .رسالة ماجستير: جامعة محمد بوضياف، الجزائر، 2019م.

عبد القادر قطاف عبيرات مقدم، إجراءات التقليل من مخاطر صيغ التمويل والاستثمار في البنوك الإسلامية البنك الإسلامي الأردني كنموذج 2013 -2015 ،مجلة الحقوق والعلوم الإنسانية .جامعة زيان عاشور الجزائر، العدد 30، 2017م.

عبد الكريم يحياوي، صيغ التمويل الإسلامية ودورها في تحريك القطاع الصناعي مع الإشارة إلى بعض التجارب .ماليزيا – السودان .رسالة ماجستير- جامعة أم البواقي، الجزائر، 2015م.

عمر حسن، الموسوعة الاقتصادية، القاهرة: دار الفكر العربي، 1992م.

فؤاد عبد اللطيف السرطاوي، التمويل الإسلامي ودور القطاع الخاص .عمان: دار المسيرة للنشر والتوزيع والطباعة، 1999م.

محمد البلتاجي، المصارف الإسلامية: النظرية، التطبيق، التحديات، .مصر: مكتبة الشروق الدولية، 2012م.

محمد بن إدريس الشافعي، الأم .بيروت: دار المعرفة، 1393ه.

محمد سيافي أنطونيو، بنك الشريعة من النظرية إلى التطبيق .جاكرتا: جيما إنساني، 2001م.

محمد عبد الرؤوف المناوي، التعاريف التوقيف على مهمات التعاريف، تحقيق: محمد رضوان الداية .بيروت: دار الفكر المعاصر، ودمشق: دار الفكر 1410ه.

محمد عميم الإحسان المجدي البركتي، قواعد الفقه .ببلشرز كراتشي الطبعة: الأولى، 1986م.

محمود حسين الوادي، حسين محمد سمحان المصارف الإسلامية الأسس النظرية والتطبيقات العملية، عمان: دار المسيرة للنشر والتوزيع والطباعة، 2016م.

حسام الدين عفانة، بيع المرابحة المركبة كما تجريه المصارف الإسلامية في فلسطين ،بحث مقدم إلى مؤتمر” الاقتصاد الإسلامي وأعمال البنوك” جامعة الخليل، 27-7-2009م.

منذر قحف، مفهوم التمويل في الاقتصاد الإسلامي ،تحليل فقهـي واقتصـادي .المملكــة العربيــة الســعودية: المعهــد الإســلامي للبحــوث والتــدريب،2004م.

موليا إيريغار، معايير منتجات المرابحة المصرفية الإسلامية .جاكرتا ، فبراير 2016م.

نجم الدين أبي حفص عمر بن محمد النسفي، طلبة الطلبة في الاصطلاحات الفقهية، تحقيق: خالد عبد الرحمن العك .عمان: دار النفائس، 1995م.

نخبة من اللغويين بمجمع اللغة العربية ، المعجم الوسيط .القاهرة: مجمع اللغة العربية، الطبعة: الثانية ، 1972م.

نعيمة مداحي وقويدر سنوسي ، أثر التمويل الإسلامي على النمو الاقتصادي في الجزائر خلال الفترة .1993-2019 باستخدام ARDL ،مجلة الدفاتر مجلد 17 ،العدد 1، 2021م.

ياسمين خليل المحيمد، أثر استخدام نموذج التعلم البنائي في تنمية مهارات التفكير الأساسيّة لدى تلامذة الصف الرابع الأساسي في مادة الدراسات الاجتماعية، رسالة ماجستير، جامعة دمشق، 2016م.

يحيى بن شرف النووي، المجموع شرح المهذب للشيرازي، تحقيق: محمد المطيعي .جدة: مكتبة الإرشاد، 1980م.

المعيار الشرعي رقم 1 من معايير هيئة المحاسبة والمراجعة للمؤسسات المالية الإسلامية بالبحرين.

المراجع الأجنبية

Dewi Wulan Sari, The Influence of Murabahah, Istishna, Mudharabah, and Musyarakah Financing on Profitability, Study of Sharia Banks in Indonesia for the Period March 2015 – August 2016, Accounting and Management Journal, Vol. 1, No. 1, July 2017.

Fatwa Dewan Syariah Nasional Nomor 13/DSN-MUI/IX /200038.

Latif , (2016) Abdul, Implementation of the DSN-MUI Fatwa on the Murabahah Financing Practices of Bank Syariah Mandiri and Bank Muamalat KCP Ponorogo Muslim Heritage .Vol. 1, No.1, May – October 2016 ,pp.9.

Luara, Kuanva and Sagiyeva, Rimma (2019), , Islamic Finance kazakstan Adaptation of Foreign Experience, Journal of Economic Research and Business Administration, Vol 01. N 127, p59.

Maya Kiswati, Analysis of the Effect of Murabahah, Mudharabah and Musyarakah Financing on Return on Assets pt. Bank Syariah Mandiri tbk. Period 2012-2016 Obtained a Bachelor’s Degree in Economics .Surakarta State Islamic Institute, 2017.

Mohammad Ghozali, Muhammad Ulul Azmi & Wahyu Nugroho, Development of Sharia Banks in Southeast Asia, A Historical Study, FALAH Journal of Sharia Economics, Vol. 4, No.1, February 2019, pp, 44-45.

MUI National Sharia Council (2006), National Sharia Council and Bank Indonesia, MUI National Sharia Council Fatwa Association. Jakarta: CV. Guang Persada, cet. 3. p24-25.

Prasetyo, Luhur, (2010), Sharia Banking Law, Ponorogo: STAIN, Ponorogo Press, pp.71.

Sinaga, (2016) Syarifah, Murabahah Financing Agreement for Motor Vehicle Financing Companies, Renaissance (Indonesian Islamic University, No. 2 VOL. 1 July 2016, 221.

Sitorus ,(2021) Ropesta, This article was published on Bisnis.com with the title “Official! BUMN Sharia Bank Merger Gets Permit from OJK, https,finansial.bisnis.com. 27 January 2021.

OJK, Statistik Perbankan Syariah Juli 2021.

www.syariahmandiri.co.id